- 督促・取り立てが止まる

-

受任通知を送ることで、貸金業者からの電話・SMS・郵便での督促が止まる

- 利息0%+元金分割になる

-

利息は原則0%、元金だけを36〜60回程度で分割返済できる

- ブラックリストに登録される

-

任意整理をすると信用情報に事故情報が登録される

- 裁判所を通さず手続きできる

-

自己破産や個人再生と比べて、必要書類や手間を抑えやすいのが特徴

「債務整理」と聞くと、その言葉だけでなんとなくマイナスなイメージがあると思います。

しかし、実際には手続きを行った人の多くから「生活が楽になった」「もっと早く相談すればよかった」と言っていただけます。

本記事では、司法書士の立場から任意整理の基本的な仕組みやメリット・デメリット、向いている人・向いていない人の特徴を整理して解説します。

参考元:債務整理-東京司法書士会

任意整理とは:利息をゼロにし、元金のみを分割返済

- 任意整理をすると借金はどうなりますか?

-

借金の利息をカットし、元金のみを原則3〜5年(通常36〜60回)で分割返済していくことになります。

利息がなくなることで、毎月の返済額が軽減され、支払った分だけ確実に元本が減るため、「いつ完済できるのか」が明確になるのが特徴です。

- 任意整理後の利息は0%になる

- 元金のみを原則3~5年で分割で支払う

任意整理は、自己破産や個人再生とは異なり、裁判所を通さず弁護士や司法書士が貸金業者と交渉を行い進める手続きです。

手続きが開始され、受任通知が届くと業者からの督促は止まります。

利息がゼロになることで、確実に元本を減らせる

- 任意整理を行うと

- 任意整理後の利息は原則としてカットされる

- 借金の返済は元本(元金)のみになる

- 元本を分割払いで返済していく形になる

通常、借金の返済では毎月の支払いの多くが利息に充てられ、なかなか元本が減らない状況に陥りがちです。

利息がなくなることで、支払った金額がすべて元本の返済に充てられるため、完済までの見通しが立てやすくなります。

利息が0になるメリットを感じた事例

20代 女性

20代 女性残高が全然減らず不安でしたが、任意整理で利息がなくなり返済が数字として前に進む実感を得られました。

任意整理後の返済期間は原則3〜5年

- 任意整理の返済回数は36回〜60回払いが基本

- 返済期間に換算すると3年〜5年の分割払いになる

貸金業者によっては、60回を超える分割に応じてもらえる可能性もあります。

一方で、すべての貸金業者が柔軟に対応してくれるわけではありません。

長期分割払いで返済が楽になった事例

60回払いになって返済額が月1万円弱まで圧縮。無理のない金額に落ち着いたことで延滞もなくなり、生活リズムも安定しました。

- 完済までに支払う金額が少なくなる

-

利息が0%になり、借金の元金だけの返済になるので、完済までに支払う総額が大幅に少なくなります

- 完済までの期間が短くなる

-

支払えば支払った分だけ借金が減っていくため、完済までの期間が短くなる可能性があります

- 毎月の返済額が少なくなる

-

長期の分割払いになるので、毎月の返済額が少なくなる可能性があります

任意整理の対象:消費者金融だけでなく銀行・カード会社も対象に

- 消費者金融の借入だけが対象ではない

- 銀行からの借入も対象になる

- クレジットカード

- キャッシング、ショッピングどちらも任意整理できる

※銀行を整理対象に含めると、口座が一時的に凍結される可能性があります。

銀行とカード会社の任意整理の注意点については、以下の記事でも詳しく解説しています。

任意整理のメリット

- 督促や取り立てが止まる

- 毎月の返済額が抑えられる

- 完済までの期間が短くなる

督促や取り立てが止まる

- 支払いを滞納していて、督促や一括返済を請求されていても任意整理はできますか?

-

滞納していて、一括返済の請求が来ていても任意整理をすることができます。

任意整理が開始された時点で、業者からの督促も止まります。

借金状況を聞き取り、任意整理が可能か判断します。

督促がストップし、返済計画に集中しやすくなります。

滞納していても任意整理は可能ですが、放置すると裁判を起こされるリスクが高まり、裁判を起こされると手続きが難しくなります。

督促が止まり平穏を取り戻した事例

任意整理を依頼した後は督促が止まり、毎日のように来ていたSMSと電話がぴたりと止みました。家族にも気づかれず仕事の集中力も戻りました。

毎月の返済額が抑えられる

利息をなくして、長期の分割払いにすることで月々の負担が軽減される可能性があります。

例えば50万円を利息18%で借りていると

毎月の利息が7,500円になるので、返済額が1万5,000円の場合は、元本は半分の7,500円しか減りません。

これに対して、任意整理で利息を0%にすれば、返済した分がすべて元本に充てられます。

50万円の借入だと任意整理後の毎月の返済額は、36回分割なら1万4,000円ほど、60回分割なら9,000円ほどです。

任意整理後の返済額シミュレーター

概算:毎月の返済額 = 残債 ÷ 回数(将来利息カット想定・100円未満は切り上げ)

※概算です。実際の返済額は和解条件・延滞状況・残債内訳などで前後します。

※計算結果は100円未満を繰り上げます。

利息カットのメリットを比較

利息がなくなって、長期の分割払いになるメリットはわかりにくいと思うので、任意整理前と後で比較します。

- 3社から50万円ずつで、合計150万円の借入

- 毎月の合計返済額33,000のケース

任意整理して利息0%、60回の分割払いになると

| 任意整理前 | 任意整理後 60回払い | |

|---|---|---|

| 借入金額 | 150万円 | 150万円 |

| 年利 | 18% | 0% |

| 毎月の返済額 | 33,000円 | 約25,000円 |

| 完済までの期間 | 6年5ヶ月 | 5年 |

| 利息の総返済額 | 約102万円 | 0円 |

この記事で触れたポイントを、実際の数字で確認したい方は「返済シミュレーター」をご利用ください。

借入額・年利・毎月の返済額を入力すると、完済までの期間と総支払額、任意整理との比較が自動で表示されます。

任意整理の流れについては以下の記事で詳しく解説しています。

任意整理のデメリット

- 任意整理のデメリットを教えてください

-

1番のデメリットは、任意整理するとブラックリストに登録されることです。

ブラックリストに登録されると、数年の間は借入したり、ローンを組んだり、クレジットカードを作ることが難しくなります。

信用情報に事故情報が登録される(いわゆるブラックリスト)

- お金を借りられなくなる

- ローンを組めなくなる

- クレジットカードが持てなくなる

任意整理を行うと、信用情報機関に事故情報が登録され、いわゆる「ブラックリスト状態」になります。

この状態は任意整理後に完済してから5年間ほど続き、その間は新たな借入やローン契約、カードの作成などができなくなります。

借金ができる状況だとどうしても借りてしまう人は、借り入れ等ができなくなることはデメリットではなくメリットにもなります。

ブラックリストの影響については以下の記事でも詳しく解説しています。

おまとめローンを組むという選択もある

- ブラックリスト登録を避ける方法の一つに

- 「おまとめローンを組む」という選択肢がある

- ただし、おまとめローンには利息が発生する

- そのため任意整理と比べると、返済の負担軽減効果は限定的

まずは現状を正確に把握します。

借入先・残高・利率・返済額を一覧化すると比較判断がしやすくなります。

おまとめローンのサイト等で「借り換え」で返済負担がどれだけ減るかを試算します。

おまとめローンが成立しない、または返済が厳しい場合は、利息カットが可能な任意整理と比較します。

数字と実生活のバランスを考え、無理なく続けられる手続きを選ぶことが重要です。

「できればブラックは避けたい」という気持ちは自然です。

一度整理して比較することで、「今後どう動くべきか」が明確になります。

ブラック登録を避けたくておまとめローンを検討しましたが審査に通らず。結局任意整理を選びましたが返済はだいぶ楽になりました。

おまとめローンについては以下の記事でも詳しく解説しています。

業者によっては利息カットに応じないこともある

- 任意整理は「任意の交渉」に基づく手続きである

- すべての貸金業者が利息免除に応じるとは限らない

- 通常は利息カットに応じる業者でも

- 取引実績が浅い場合などは拒否される可能性がある

借入から1年未満の取引だと利息のカットに応じない業者が多いです。

任意整理ができない場合は個人再生や自己破産を検討する必要があります。

取引期間が短い一社は利息カットができないためいったん除外に。しかし他社で合意でき、全体としての返済額は軽くなりました。

遅延損害金もカットできない可能性あり

- 返済を滞納すると

- 通常の利息とは別に遅延損害金が加算される

- 任意整理をすると

- 遅延損害金のカットを目指して交渉するが、対応は債権者によって異なる

遅延損害金については、以下の記事で詳しく解説しています。

元金の返済は必須

- 任意整理をすると利息はなくなるが、借金の元金自体は残る

- そのため、任意整理後も毎月の返済が必要になる

もともとの月々の支払いが少額だった場合は、3〜5年の分割払いでも毎月の返済額が増えるケースもあります。

任意整理では返済が難しいと判断された場合は、個人再生や自己破産の選択肢も検討する必要があります。

任意整理をして後悔するケースについては以下の記事でも詳しく解説しています。

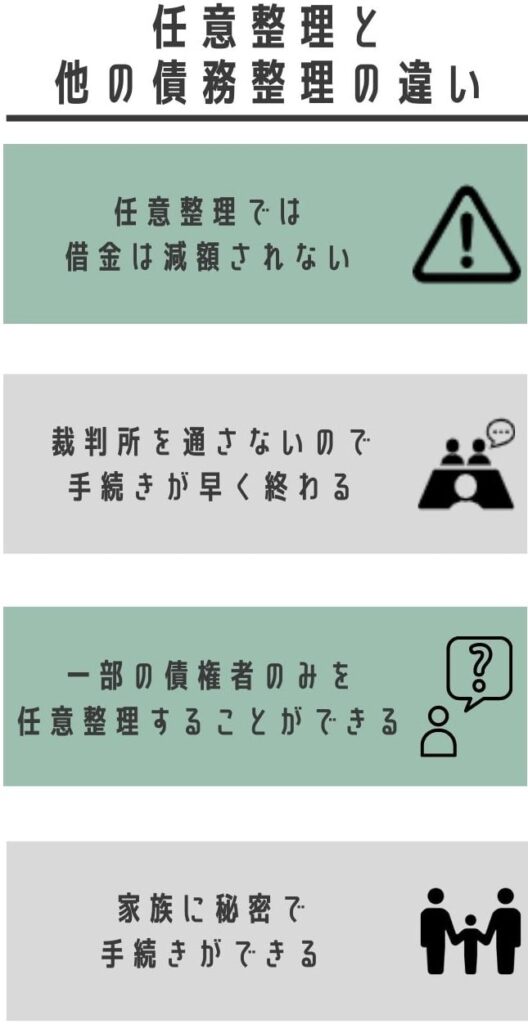

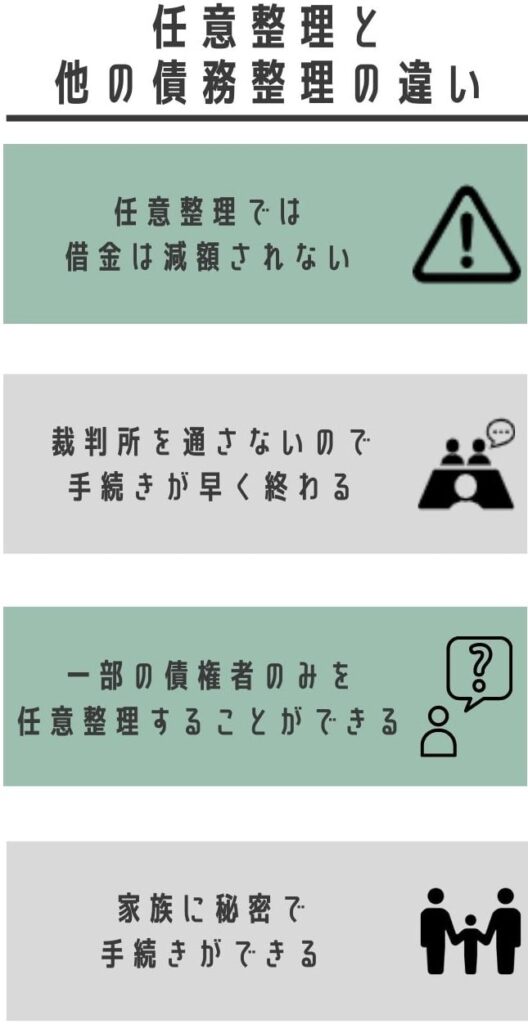

任意整理と他の債務整理との違い

- 任意整理と、個人再生や自己破産との違いはなんですか

-

任意整理は利息をなくしてもらって、借金の元金を分割で返済する手続きなので、借金の元金自体の減額はありません。

個人再生では借金自体を減額して、減額された金額を分割で返済することになります。

自己破産は借金すべてを免除してもらうことになります。

参考:個人再生-東京弁護士会

任意整理は利息のカットが中心、元本は減らない

- 任意整理

- 将来発生する利息の支払いを免除してもらえる

- 借金の元本(元金)は残り分割して返済する

- 元本そのものの減額はない

- 家族や勤務先にばれにくい

- 自己破産

- 裁判所を通して手続きを行う

- すべての借金の返済義務を免除してもらえる

- 個人再生

- 裁判所を通して手続きを行う

- 借金の元金を大幅に減額できる

- 減額後の金額を分割返済していく

任意整理では借金の元本は減らないが、総返済額は減る

任意整理では利息がカットされるため、結果的に完済までの総支払額は減ります。

また、過去に法定利息を超える利率で支払っていた場合は、引き直し計算によって元本が減額されたり、過払い金が発生することもあります。

過払い金については以下の記事でも詳しく解説しています。

任意整理は裁判所を通さず手続きが可能

- 自己破産と個人再生は裁判所を通して行う手続き

- 書類の準備に時間や手間がかかる

- 任意整理は裁判所を通さない

- 弁護士、司法書士が直接業者と交渉を行う

任意整理は裁判所を通さないので、手間が少なく手続き期間も短いです。

一部の業者だけを任意整理の対象にすることも可能

- 自己破産や個人再生

- すべての借金を整理の対象に含める必要がある

- 任意整理

- 整理する債権者を自分で選ぶことができる

たとえば、自動車ローンや保証人がついている借金などは除外できます。

任意整理しなかったカードも解約になる可能性あり

- 信用情報には「事故情報」事実が反映される

- 任意整理の対象にしなかったカードであっても利用できなくなる可能性がある

「残したいカードは任意整理に含めない=使い続けられる」とは限らない点に注意が必要です。

すべての借金を任意整理しなければ生活の再建ができないのであれば、全業者まとめて任意整理するべきです。

家族や勤務先にばれにくい

- 個人再生や自己破産

- 同居している家族の収入証明などの提出を求められることがある

- 任意整理では、そのような収入証明は不要

- そのため、任意整理は家族や勤務先に知られにくい手続きといえる

また、弁護士や司法書士からの書類も、郵便局留めなどを活用することで、自宅に届かないように調整することも可能です。

アルバイトやパートでも利用できる

- 個人再生では「安定した継続的な収入」が条件になる

- 任意整理にはそのような厳格な条件はない

アルバイトやパートの方も、毎月きちんと支払っていける見込があれば任意整理を行うことが可能です。

パートの収入のみで任意整理をした事例

パートの収入しかありませんでしたが、任意整理ができました。身の丈の返済額で延滞せずに続けられています。

パートやアルバイトの方の任意整理については以下の記事でも詳しく解説しています。

任意整理では官報に載らない

- 自己破産や個人再生をすると、国が発行する官報に住所や氏名が掲載される

- 任意整理では、官報に掲載されることはない

どのような場合に任意整理を選ぶべきか|任意整理に向いている人

- 任意整理をするべきなのはどのような場合ですか?

-

任意整理を選ぶ基準としては、借金の返済が難しい状況であることと、借金の元金を原則36回~60回程度の分割払いで払える見込みがあることです。

借金の元金を36回~60回での分割払いが難しいのであれば、任意整理ではなく他の債務整理を検討するべきです。

- 借金の元金を36〜60回払いで返済ができる

- 一部の債務(車・保証人付き)を外して生活再建を図りたい

- 家族や職場に知られにくい方法で進めたい

返済に追われている

債務整理は生活の再建のために行う手続きなので、任意整理をした方がお得だからとか、そのような理由ではすべきではありません。

借金を36回~60回の分割払いで支払っていける

任意整理できる人

- 毎月の手取り額 25万

- 毎月の支出 20万

- 借金総額 100万円

上記の場合、手取り額から支出を差し引くと5万円になるので、毎月の返済にあてられる金額の上限は5万円になります。

100万円の借金を任意整理して36回の分割払いになると毎月28,000円ほどの返済になるので、

毎月返済に充てられる5万円よりも、任意整理後の返済額である28,000円のほうが少ないため、任意整理が可能ということになります。

まずは家計の現状を整理します。

家賃・光熱費・通信費・食費など、必ず支払いが必要なものをリスト化します。

余った金額が現実的に返済へ回せる金額です。

ここが「返済の限界ライン」になります。

任意整理では利息がカットされるため、返済額は元金を分割した額に近くなります。

(※実際に利息がカットできるかや分割回数は債権者によって変わります)

上限額の範囲内で返済ができるなら、任意整理で生活を立て直せる可能性があります。

60回以上の分割払いに応じてもらえる業者もあるため、自分で判断せず、まずは司法書士や弁護士へ相談すべきです。

一部の借金を除外したい

- 任意整理では、どの業者を対象にするかを自分で選べる

- 生活に必要な契約(例:自動車ローンなど)は、手続きから外すことが可能

しかし、自動車ローン等を除外して手続きすれば、車は残したまま他の借金だけを任意整理することが可能です。

その他、保証人が付いている借金を債務整理すると保証人に迷惑がかかるため、保証人が付いている借金は除外したい場合等が考えられます。

債務整理と自動車の関係については以下の記事でも詳しく解説しています。

任意整理を選ぶべきではない向かない人

- 任意整理では借金の元金を 36回〜60回(3〜5年)で分割返済するのが基本ルール

- この分割払いでも毎月の返済ができない場合、任意整理を続けることはできない

※60回分割以上の分割を組んでくれる業者も一部あります。

任意整理できない人

- 毎月の手取り額 25万

- 毎月の支出 23万

- 借金総額 200万円

手取り額から支出を差し引くと2万円になるので、毎月の返済にあてられる金額の上限は2万円になります。

200万円の借金を任意整理して60回の分割払いになると、毎月33,000円ほどの返済になります。

毎月返済に充てられる金額である2万円よりも、任意整理後の返済額である33,000円のほうが多いため、任意整理をすることはできません。

まとめ

- 任意整理のメリット

- 督促や取り立てが止まる

- 将来の利息がカットされ、総返済額が抑えられる

- 毎月の返済額が少なくなる可能性がある

- 整理する債権者を選べる

- 家族や職場に知られにくい

- ブラックリストに登録されるとできなくなること

- 新たなお金の借入ができない

- ローンを組めない

- クレジットカードを持てない

- 特徴

- 自己破産や個人再生と比べて費用が安く、裁判所を通さないため手続きが簡単

- 債務整理の中では、最も手軽に利用しやすい方法といえる

まずは「任意整理とは何か」をシンプルに掴みます。

利息がカットされる点やデメリット(ブラック期間)も含めて全体像を把握します。

手取り・固定費・借入総額から、任意整理後に無理なく返済できるかを判断します。

ここで大まかな方向性が見えてきます。

他の選択肢と比較すると、自分にとって最適な方法がより明確になります。

減額割合や手続きの負担などをざっくり比較します。

数字と状況を整理してから相談すると、最短で結論にたどり着けます。

迷う時間を減らし、現実的な解決に向かうステップです。

司法書士からのアドバイス

任意整理は、デメリットとメリットを比較して検討する必要があります。

といっても、相談を躊躇している間に借金が増えてしまうと、任意整理では解決ができなくなることもあります。

無理して任意整理で手続きを進めたけど、病気や仕事の都合で収入が減ったりして結局後で自己破産することになってしまった・・・

ということもあるので、任意整理をしたいのであれば借金が膨れ上がる前になるべく早めに相談をするべきです。