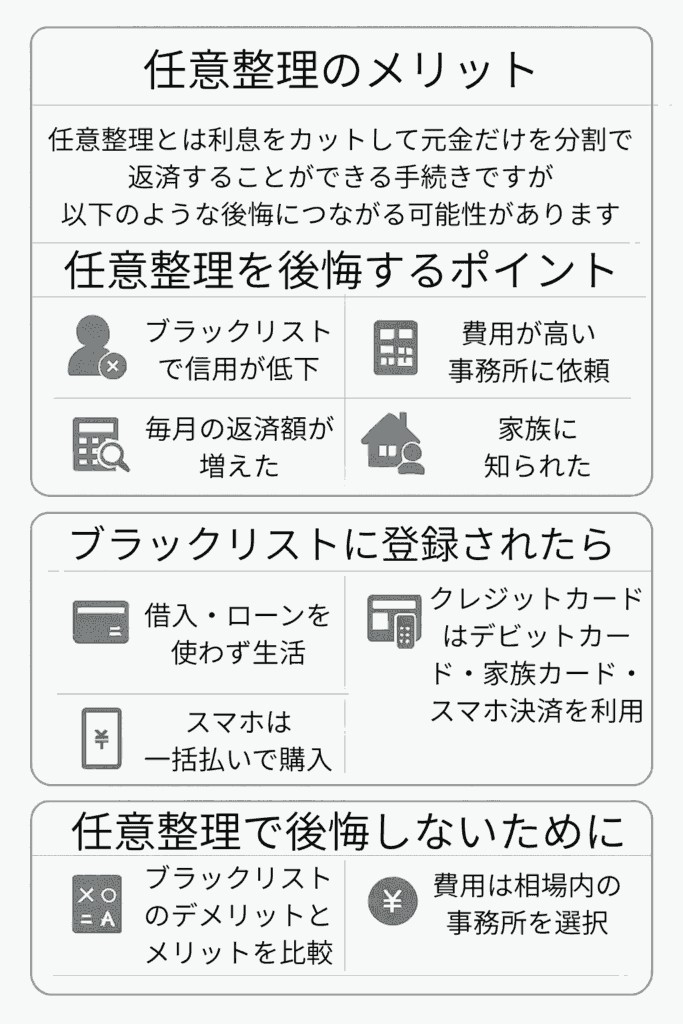

任意整理は、借金の返済負担を減らすことができる有効な手段です。

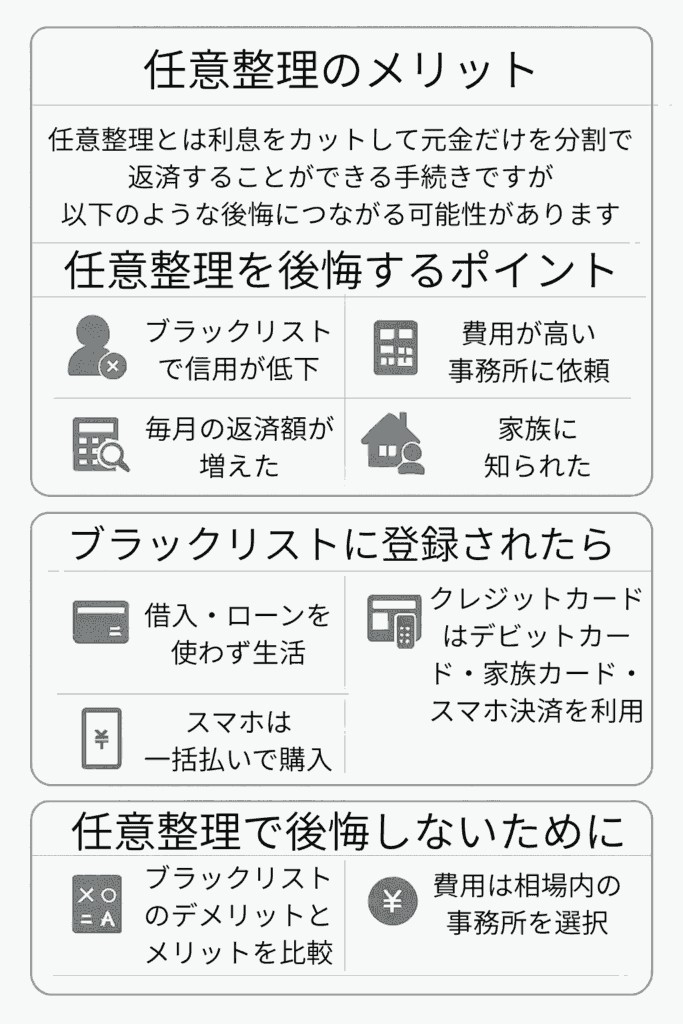

しかし、費用倒れになったり、ブラック期間の生活を想定できずに「任意整理なんてしなければよかった」と後悔する人もいます。

「任意整理をすべきか」「個人再生や自己破産の方が適しているのか」を判断するためのチェックリストとして、ぜひ参考にしてください。

参考元:債務整理-東京司法書士会

結論|『任意整理しなければよかった』と後悔しないための判断基準

任意整理は多くのケースで有効な手続ですが、次の条件に当てはまると「任意整理しなければよかった」と後悔しやすくなります。

後悔するリスクが高いケースの共通点

任意整理は、次の3つの軸をクリアしていないと後悔しやすい手続きです。

- 継続的に返済が可能か

- ブラック期間の生活を許容できるか

- 任意整理より適した手続き(個人再生・自己破産など)がないか

この3つのどこかがずれていると、

- 返済が続かなくなる

- ブラックの影響が想像以上に大きく感じる

- 「本当は再生や破産にしておけばよかった」と感じる

後悔を避けるために最低限確認すべき3つの軸

任意整理を検討するときは、最低でも次の点を確認しておく必要があります。

- 家計簿や通帳を見ながら「毎月いくらまでなら無理なく払えるか」を数字で出す

- 固定費・食費・生活費を差し引いたうえでの金額を把握する

- 任意整理をするとクレジットカードや各種ローンの利用に制限がかかる

- デビットカードやスマホ決済などで代替ができるか事前にイメージしておく

- 借金総額が大きい家計が赤字といった場合、任意整理では追いつかないこともある

- 個人再生・自己破産も含めて比較しておくことが重要

この3つを冷静に詰めたうえで任意整理を選べば、「任意整理なんてしなければよかった」という後悔はかなり減らせます。

任意整理で後悔しやすい人の特徴

ここでは、任意整理で後悔しやすい人のパターンを整理します。自分に当てはまる項目が多いほど、慎重な検討が必要です。

ブラック期間の生活を具体的にイメージできていない人

その結果、下記のような影響が出ます。

- クレジットカードの解約・新規作成が難しくなる

- 分割払い(ショッピング・端末代など)が利用しづらくなる

- ローンの審査に通りにくくなる

こうした変化を想定せずに任意整理をすると、「想像以上に不便だった」「ここまで影響があるとは思わなかった」と後悔しやすくなります。

カード解約・分割不可の代替手段を準備していない人

ブラック期間中でも、次のような代替手段を準備すれば、生活への影響は抑えられます。

- デビットカード

- 前払い型のスマホ決済

- PayPayなど、チャージして使うタイプ

- 家族カードを活用する

- 家賃や公共料金の口座振替・振込への切り替え

こうした準備をしないまま任意整理を始めると、「カードが使えないせいで日常生活に支障が出る」という形で後悔しやすくなります。

返済額が家計に対して重すぎる人

任意整理をしても、借金の元本は返済していく必要があります。

- もともと家計が赤字に近い

- 任意整理後の金額を返済するほどの余裕がない

といった場合は、任意整理後の返済額が家計に対して重すぎて続かないことがあります。

事務所選びで比較せず高額費用を払ってしまう人

一般的な相場は「1社あたり5〜10万円」といわれていますが、なかには

- 雑費・通信費などの名目で合計が相場以上になる

- ホームページに書かれていない追加費用が発生する

といった事務所もあります。

複数の事務所で費用やサービス内容を比較せず、ネット広告だけを見て即決してしまうと費用面で後悔するリスクが高まります。

良い事務所の選び方については、以下の記事でも詳しく解説しています。

短期分割しか認めない債権者が多いケース

一部の債権者は、36回以上の長期分割に応じてもらえないことがあります。

長期分割ができないと

- 任意整理後の毎月の返済額が増える

- 家計を圧迫して途中で支払えなくなる

といった状況になりかねません。

多くの専門家は「どの業者が長期分割に応じにくいか」をある程度把握しています。

事前に確認せずに手続きを進めてしまうと、「任意整理したのに返済がラクにならなかった」と感じる原因になります。

個人再生・自己破産の方が適しているのに任意整理を選ぶ人

次のような場合は、任意整理よりも個人再生や自己破産が適しているケースがあります。

- 借金総額が大きく、利息カットだけでは返済が難しい

- 家計が赤字で、今後も改善の見込みが薄い

「ブラックが怖い」「自己破産はイメージが悪い」といった理由だけで任意整理を選んでしまうと、後から後悔することがあります。

任意整理で後悔する主な理由

ここからは、実際に相談現場で多い「任意整理の後悔理由」を整理します。

任意整理の後悔で最も多いのは信用情報(通称ブラック)の影響

- 任意整理のデメリットを教えてください

-

任意整理をすると信用情報に事故情報(通称ブラックリスト)が登録されます。

ブラックリストに登録されるとお金を借りたりローンを組むのは難しくなったり、クレジットカードも使えなくなる可能性があります。

任意整理は、裁判所を通さずに債権者と交渉して利息カット、分割返済の和解を図る制度です。

この手続きを行うと、「債務整理をした」という事実が信用情報機関(CIC/JICC/KSC(全銀協))に事故情報として登録されます。

「任意整理のデメリットを教えてください」という質問に対して、最も大きいのがこの「信用情報への登録」といえます。

ローンやカードが利用できなくなる

- 借金の審査に通りにくくなる

- 自動車ローン・教育ローン・各種カードローンが通りにくくなる

- クレジットカードの新規作成・継続利用が難しくなる

ローンやカードの制限は、生活スタイルによってはかなりのストレスになります。

【体験談】クレジットカード利用停止

30代 男性

30代 男性事前に司法書士から言われていましたが、任意整理をしてから数日で急にクレジットカードが使えなくなり、出先で支払いができずに困りました。

登録される期間等は下記で解説しています。

スマホの契約にも影響がでる

本体代金を分割払いにすると「信用情報を使った審査」が行われる

- 審査に通るのは難しい

- 携帯電話やスマートフォンを分割払いで購入することも難しくなる

- 一括での購入は審査がない

- 任意整理後は、高額ではない機種を一括払いで購入して利用している人は多い

【体験談】スマホの分割払い

任意整理を相談したところ、司法書士にスマホを分割で購入するのも難しくなると聞きました。任意整理がここまで影響するとは思いませんでした。

スマホの契約や審査への影響については、以下の記事で詳しく解説しています。

賃貸契約に影響することがある

「信用情報を使った審査」が行われる

保証会社の審査に通りにくくなり、部屋を借りづらくなることがある

- 任意整理後も下記の方法で賃貸が可能な可能性あり

- 信用情報を確認しない保証会社

- 保証会社不要の物件

賃貸への影響については以下の記事で詳しく解説しています。

デビットカード・スマホ決済の活用でデメリットを減らせる

クレジットカードが使えなくなっても、

- デビットカード

- 前払い型のスマホ決済(PayPayなど)

で代替できる場面は多くあります。

【体験談】デビットカード

任意整理後にクレカが止まりましたが、事前に銀行のVISAデビットに切り替えていたので困りませんでした。

ブラックリストで後悔しないために

信用情報に事故情報が登録されると様々な影響が発生するので、このような影響がでても問題がないか事前に確認が必要です。

以下のような生活スタイルであれば影響はない

- 借金やローンを利用せず収入の範囲で生活をする

- ネットショッピング等ではデビットカードや家族カード、スマホ決済で対応

- スマホは分割払いが難しくなるので、一括払いで購入する

任意整理を検討する際は、メリット(利息カット・返済負担の軽減)と、デメリット(信用情報への影響)を冷静に比較することが重要です。

任意整理については以下の記事でも詳しく解説しています。

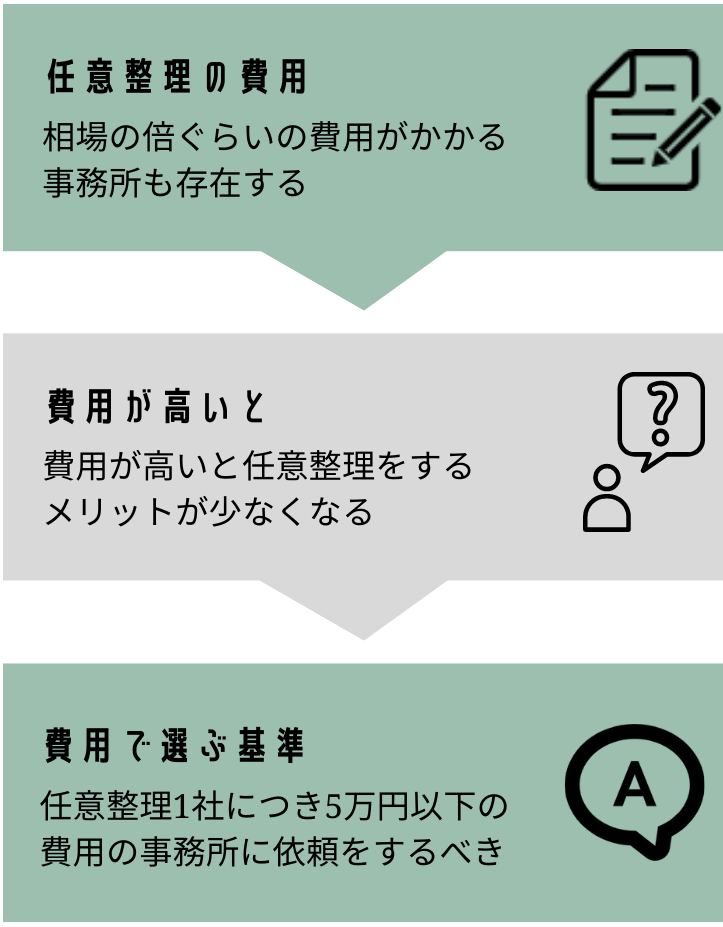

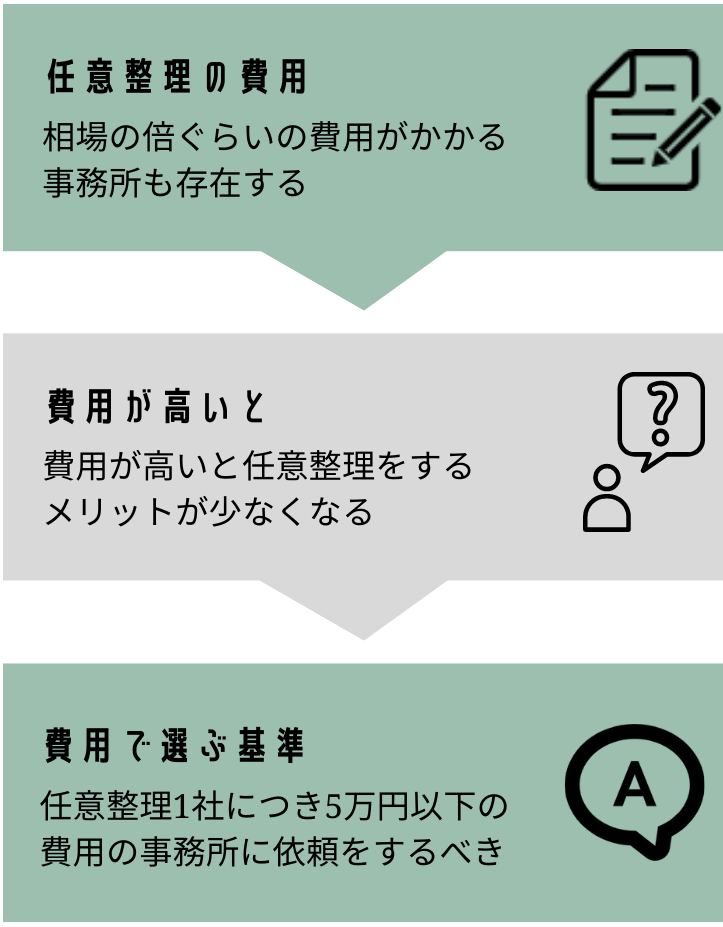

弁護士や司法書士の費用が高すぎた(費用倒れ)

- 任意整理の費用は事務所によって異なりますか?

-

任意整理にかかる費用は、依頼する法律事務所や司法書士事務所によって異なります。

相場より高額な費用を請求する事務所もあり、「もっと安い事務所に依頼すればよかった」と後悔される方もいます。

次に多いのが「費用面での後悔」です。

弁護士・司法書士の報酬には一定のルールがありますが、必ずしもすべての事務所が順守しているとは限りません。

任意整理の費用相場と注意点

- 費用相場は、1社あたり5万円~10万円

- 雑費や通信費等、色々な費用がかかり相場以上の費用の事務所もある

- ホームページに書かれていない費用が必要になる事務所もある

事務所選びを間違えると費用面の後悔が起きやすいです。

【体験談】費用が高額だった

最初はネット広告で見た事務所に依頼、後で調べると相場よりも高い報酬でキャンセルしました。最初からちゃんと比較すればよかったです。

債務整理の費用の支払い方法や相場等については、以下の記事で詳しく解説しています。

費用とメリットを比較する視点

任意整理のメリットは、「利息のカット」と「返済期間の短縮」です。

仮に利息18%で50万円を借りて毎月15,000円支払っていくと、完済までに利息だけで20万円ほど支払うことになります。

- 借入額・金利・毎月の返済額から、「完済までにいくら利息を払うか」を計算する

- 現在の毎月の返済額も確認が必要

- 利息がカットされ、何回払いになるのかをシミュレーションする

- 返済シミュレーターなどを使い、

- 任意整理後の「毎月の返済総額」がいくらになるか

- 完済までの総支払額がいくら減るかを具体的な数字で確認

- 任意整理によって

- どのくらい利息を減らせるか

- 毎月の返済額がいくら減るか(家計の負担がどの程度軽くなるか)を確認

弁護士・司法書士費用よりもメリット(利息の削減+毎月の負担減)が大きいかをチェックし判断します。

任意整理のメリットを、実際の数字で確認したい方は「返済シミュレーター」をご利用ください。

借入額・年利・毎月の返済額を入力すると、完済までの期間と総支払額、任意整理との比較が自動で表示されます。

借入額が少額だと「費用倒れ」に注意

借入額が少額の場合は、任意整理による利息カットのメリットより費用が高くなる「費用倒れ」に注意が必要です。

このケースで、1社あたり5万円以上の費用がかかる事務所に依頼してしまうと、「メリットよりも費用の方が高い」という「費用倒れ」になります。

A社では10万円の借入、B社では50万円を借りている場合

A社は任意整理せず、B社のみ任意整理をするということも可能です。

利息カット効果の早見表

| 元金 | 36回の利息 | 60回の利息 |

|---|---|---|

| 10万円 (利息18%) | 約3.0万円 | 約5.2万円 |

| 30万円 (利息18%) | 約9.0万円 | 約15.7万円 |

| 50万円 (利息18%) | 約15.1万円 | 約26.2万円 |

| 100万円 (利息15%) | 約24.8万円 | 約42.7万円 |

- 返済回数が増えるほど利息も高くなっていく

- 少額でも毎月の返済額が少なく、長期の分割払いになると利息は高くなる

参考元:債務整理の弁護士報酬のルールについて-日本弁護士連合会

債務整理事件の処理に関する指針の制定について(会長談話)-日本司法書士会連合会

任意整理で毎月の返済額が増えてしまった

- 任意整理をして毎月の返済額が増えることはありませんか?

-

あまりないことですが、借入金額が多い場合で長期の分割払いに応じてもらえないと、任意整理をすると毎月の返済額が増えてしまうこともあります。

そのケースでも完済までの期間は短くなり、利息がなくなることで完済までに支払う金額も減ることにはなります。

- 利息がカットされる

- 分割返済で毎月の負担が軽くなる

任意整理をすると、通常は上記が期待できますが、まれに毎月の返済額が増えるケースもあります。

毎月の返済額が増えるケースとは

- 高額な金額を借りている

- 長期の分割払いに応じてもらえない

上記のケースでは、任意整理をすることで毎月の返済額が増える可能性があります。

100万円を借りて毎月2万円返済、任意整理をして36回の分割払いになると

- 100万円÷36=27,777円

- 毎月の返済額は28,000円ほどになり返済額が増える

返済額が増えるケースでもメリットはある

返済額が増える場合でも「利息がなくなることと、完済までの期間が早まる」というメリットがあります

ただし、100万円を任意整理せず毎月2万円の返済では、完済までに利息だけで55万円以上支払う必要があります。

また、任意整理をすると3年で完済できますが、しない場合は完済までに6年6ヵ月かかります。

全体の返済額で判断しよう|1社単位ではNG

1社だけを見ると返済額が増えていても、他社の返済額が下がることで、全体の月々の返済額が下がることもあります。

長期分割に応じない会社は多くない+事前に把握できる

長期間の分割払いに応じない会社もありますが、大手の消費者金融やクレジットカード会社は長期の分割払いに応じてくれる可能性は高いです。

長期の分割払いに応じない会社は事前にわかる

- 多くの専門家は長期の分割払いに応じない会社は把握している

- そのため、返済額が増える可能性があるかどうかは事前にわかる

- 1社だけ毎月の返済額が増えても、全体として毎月の返済額が少なくなることがある

- 1社の返済額ではなく、1ヵ月の返済総額で考える必要がある

無理な任意整理から自己破産に至ってしまった

- 任意整理後に返済ができなくなった場合はどうなりますか?

-

任意整理をしても支払いができないとなると、後は個人再生や自己破産しか方法はなくなります。

収入と支出に対してギリギリの返済内容で任意整理をすると、結局その後に支払いができなくなってしまうこともあります。

- 任意整理は利息をカットできる反面、借金の元本は返済する必要がある

- 収支に余裕がない状態で無理に任意整理をしてしまうと

- 途中で返済できなくなる可能性がある

任意整理後に自己破産をするデメリット

- 任意整理と自己破産の両方に手続き費用がかかる

- 信用情報の回復が遅れる

- 自己破産だけなら「破産等の登録から最長7年」

- 精神的・時間的な負担が大きくなる

病気や怪我、仕事の都合等などで収入が減る可能性も考えて、ある程度は返済に余裕を持たせたプランを立てることも重要です。

ブラックリストの影響がなくなるまでの期間

自己破産をした際に、ブラックリストの影響がなくなるのは「開示決定等を受けた日から最長で7年です」。

任意整理後に自己破産をすると、「任意整理中+自己破産から7年」信用情報に事故情報が登録されます。

任意整理が向かないケース|個人再生・自己破産を検討すべき場合

任意整理はあくまで選択肢の一つです。

次のような場合は、個人再生や自己破産を検討した方が、長期的には生活再建につながりやすいことがあります。

借金総額が大きく任意整理では返しきれない場合

借金総額が大きい場合、利息をカットしても任意整理後の毎月の返済額が高額になり、返済できないことがあります。

このようなときは、

- 個人再生で元本自体を大幅に減額する

- 自己破産で返済義務自体を免除してもらう

といった方法を検討した方が、生活再建に現実的なケースも多いです。

家計が赤字で返済原資を確保できない場合

家計が赤字で、任意整理をしても返済原資を確保できない場合、無理に任意整理を行っても継続できません。

- 生活費を削りすぎて健康や仕事に支障が出る

- 結局、途中で返済が止まってしまう

という結果になりかねません。

どの債務整理が良いかの判断方法

どの手続が適しているかは、借金総額・資産状況・家族構成・今後の収入見込みなどによって変わります。

「債務整理の優先順位」の記事も参考にしながら検討してみてください。

任意整理を選んでも後悔しにくい人の条件(向いているタイプ)

逆に、次のようなタイプの方は、任意整理と相性が良く、後悔しにくい傾向があります。

家計を継続的に管理できる

- 毎月の収入・支出を把握している

- 必要に応じて節約や見直しができる

このような方は、任意整理後の返済も現実的な範囲で設定しやすく、途中で破綻しにくくなります。

クレジット依存から脱却する覚悟がある

- 「今後は借金やカードに頼らず、現金・口座残高の範囲で生活する」と決められる

- スマホ端末や家電も、必要ならグレードを下げて一括払いで購入する覚悟がある

ブラック期間を「生活を立て直す期間」と前向きに捉えられる人は、任意整理のメリットを大きく活かせます。

デビットカード・スマホ決済など代替手段に切り替えられる

- デビットカードを用意できる

- 前払い型のスマホ決済を活用できる

このような方は、ブラック期間中も大きな不便なく日常生活を送ることができます。

複数の手続きを比較し冷静に判断できる

- 任意整理・個人再生・自己破産の違いを理解しようとする

- 「なんとなくイメージが悪いからイヤ」といった感情だけで判断しない

こうした姿勢があると、最初から自分に合った手続きを選びやすく、後悔もしにくくなります。

専門家に相談しながら進められる

- 不明点をそのままにせず質問できる

- 説明が不十分と感じたらセカンドオピニオンも検討できる

信頼できる専門家と一緒に進められる人は、途中で「そんな話は聞いていなかった」という後悔が起こりにくくなります。

任意整理で後悔しないためのチェックリスト(実際にやるべき準備)

- 任意整理をしなければよかったと後悔しないためにはどうすればいいですか?

-

費用はホームページで比較をしてなるべく安い事務所に相談をするべきです。

ブラックリストの影響もでるので、任意整理をするメリットとブラックリストに登録されるデメリットを比較しよく検討するべきです。

ここからは、「任意整理をする前に実際にチェックすべき具体項目」です。

ブラック期間の影響を十分に理解したか

- 信用情報への登録期間はどれくらいか

- カード・ローン・スマホ・賃貸など、自分の生活にどの程度影響しそうか

上記を事前に確認しておきましょう。

任意整理前後の返済シミュレーションを確認したか

- 毎月の返済額

- 総支払額

- 完済までの期間

任意整理をする前と後で、下記がどう変わるかを専門家にシミュレーションしてもらい、具体的なイメージを持っておくことが大切です。

任意整理のメリットを、簡易的に確認したい人は「返済シミュレーター」をご利用ください。

借入額・年利・毎月の返済額を入力すると、完済までの期間と総支払額、任意整理との比較が自動で表示されます。

費用相場・追加費用・返済代行の有無を比較したか

- 1社あたりの費用が相場(5〜10万円前後)から大きく外れていないか

- 雑費・通信費・返済代行手数料などの名目で、追加費用がかからないか

- ホームページに費用が明示されているか

上記を必ず複数の事務所のホームページ等で比較しましょう。

長期分割が可能か専門家に確認したか

- どの債権者が何回払いに応じやすいか

- 任意整理後の返済回数のめど(36回・60回など)

長期の分割払いが難しい債権者が多い場合は、他の手段も検討が必要です。

生活費の見直し・固定費削減ができているか

- 家賃・通信費・保険料などの固定費を見直したか

- 無駄なサブスクや嗜好品の支出を整理したか

「任意整理さえすれば必ず返済が楽になる」わけではありません。

家計の見直しとセットで考えることが重要です。

リスケ(返済猶予)や個人再生・破産も比較したか

- 「今月だけ払えない」など一時的な問題なら、リスケで足りないか

- 借金総額や家計状況的に、個人再生・自己破産の方が合理的ではないか

任意整理以外の選択肢も見たうえで、「それでも任意整理を選ぶ」のが理想です。

すでに任意整理をして後悔している場合の対処法

すでに任意整理をしてしまい、

- 返済が苦しい

- ブラック期間の生活が想像以上に大変

- 費用面で負担が大きい

と感じている方もいると思います。

その場合は、次のようなステップで対処を検討します。

- 各債権者との和解条件

- 残高・返済回数・月々の金額

- 返済が遅れている会社がないか

- 事務所の返済代行を利用しているか直接返済か

一時的な収入減などやむを得ない事情がある場合は、

- 返済額を一時的に下げる

- 返済期間を延ばす

などの再交渉ができるケースもあります。

まずは依頼している事務所に正直に状況を伝え、対応可能な範囲を相談してみましょう。

- 説明が不十分

- 返済状況に合ったアドバイスがもらえない

と感じる場合は、別の専門家の意見を聞く(セカンドオピニオン)ことも検討しましょう。

- どれだけ家計を見直しても返済が難しい

- 返済が続いても生活が全く楽にならない

上記の状況であれば、個人再生や自己破産を改めて検討すべきタイミングです。

任意整理から方針を切り替えること自体は、決して珍しいことではありません。

任意整理をしない、という選択肢もある

任意整理は有効な手段ですが、状況によっては、あえて任意整理を選ばずに解決できることもあります。

一時的に支払いが厳しいだけの場合(リスケジュール)

- 今月だけ支払いが難しい

- 一時的な収入減があったが、来月以降は回復見込みがある

このようなケースでは、事情を説明することで返済日を一時的に延ばしてもらう(リスケジュール)対応をしてもらえることがあります。

今月だけ返済できない場合については、以下の記事でも詳しく解説しています。

ブラックリストを避けたい場合|おまとめローン

「ブラックリストに載りたくない」「生活への影響を最小限にしたい」という方は、おまとめローンを利用するという選択もあります。

おまとめローンで複数の借金を一本化すると、

- 利息が低くなる可能性がある

- 月々の返済額が減らせることがある

- 返済管理がしやすい

- 信用情報に事故情報が登録されない

といったメリットがあります。

おまとめローンについては、以下の記事でも詳しく解説しています。

【体験談】任意整理をして良かった

家族に内緒で手続きできたし、利息がゼロになって精神的にもすごくラクになりました。最初は不安だったけど、司法書士の先生が細かく説明してくれて納得して進められました。

よくある質問

任意整理は家族や職場にバレる?

任意整理は家族や職場にバレにくい手続きですが、カード停止等から推測される可能性はあります。

過払い金がある場合、任意整理と同時に請求できますか?

可能です。過払い金があれば残債と相殺され、返済額が減ったりゼロになるケースもあります。

任意整理をすると保証人に影響がありますか?

ただし保証人が付いている借入を任意整理すると、保証人に一括請求される可能性があります。

任意整理をすると車のローンやマイカーローンに影響しますか?

任意整理をするとブラックリストに登録されるため、ローン審査に通らなくなる可能性が高いです。

任意整理を後悔しないためのポイントまとめ

任意整理は、借金問題を無理なく解決するための有効な手段です。

- 支払いが苦しい状態から抜け出せる

- 利息の負担が減る

- 精神的な不安が軽減される

こうしたメリットを受けられる一方で、リスクや注意点を正しく理解しておくことが大切です。

- ブラックリストの影響が予想より大きかった

- 信用情報に登録されることの影響を事前に確認する

- 手続き費用が高すぎた

- 費用相場(1社あたり5~10万円)に当てはまるかを確認する

- 月々の返済額が増えた

- 全体でどう変わるか、シミュレーションを提示してもらう

- 家族に知られた

- 書類送付方法や連絡手段を事前に確認し、郵送や電話に配慮してもらう

司法書士からのアドバイス

後悔を防ぐために大切なのは、以下の3つです。

- 任意整理のメリット(利息カット・返済負担の軽減)

- デメリット(ブラックリストの影響・費用)

上記を事前に整理しておく

- 家計に無理のない返済額か

- クレジットに頼らない生活に切り替えられるか

- 返済を継続できるかを冷静に見直す

- 疑問点はそのままにせず質問し、必要に応じてセカンドオピニオンも活用する

- 「なんとなく不安だけど、とりあえずやってしまおう」という決め方は避ける

「任意整理をすべきか」「他の手続きの方が良いか」は、借金の金額だけでなく、家計・家族・仕事・健康など、事情を踏まえて判断する必要があります。

一人で抱え込まず、まずは相談ベースでもかまいません。

不安な点や気になっていることがあれば、遠慮なく相談していただければと思います。