- じぶん銀行を任意整理した場合の返済条件の変化(利息・分割回数)

- デメリットと実務上の回避・軽減策(ブラック登録/口座凍結・相殺/他社カード停止)

- 過払い金が発生する余地の有無

- 交渉から返済再開までの流れと期間、依頼者がやること

じぶん銀行(現:auじぶん銀行)の返済が苦しい場合は、任意整理をすれば利息をカットして毎月の返済を軽くできる可能性があります。

その一方でブラックリスト登録や口座凍結などのデメリットもあります。

じぶん銀行を任意整理した場合の利息0%の可否・分割回数の目安、注意点を司法書士の実務経験を踏まえて解説します。

あわせて、家族や会社に知られにくい理由、任意整理の流れと依頼者がやるべき準備までわかりやすく紹介します。

参考元:債務整理-東京司法書士会

じぶん銀行(auじぶん銀行)を任意整理するとどう変わる?

- じぶん銀行のカードローンを任意整理するとどうなるんですか?

-

任意整理後の利息は0%にしてもらえて、元金だけを12~48回ほどの分割払いで返済していくことになります。

ただし、利息が0%にならなかったり長期の分割払いに応じてもらえないこともあります。

- 利息:任意整理後の利息は0%になる可能性あり

- 取引開始から1年未満等、取引が短い場合は0%にはならず3~5%ほどになることも

- 分割回数:12~48回ほどの分割払い

- 取引期間によって分割回数が異なる

- 取引が長いほど長期の分割に応じてもらえる

- 過払い金:発生しない

- 保証会社:じぶん銀行のカードローンはアコムが保証

- 交渉・返済の相手方はアコムになる

利息のカットや分割に影響しやすい要素

- 取引期間

- 長いほど柔軟になりやすい傾向

- 直近の延滞有無・入金状況

- 滞納があると交渉は難しくなる

- 家計の収支

- 安定した収入がないと判断されると任意整理に応じないことがある

任意整理については以下の記事でも詳しく解説しています。

じぶん銀行を任意整理するメリット

- 任意整理をすることでどのようなメリットが発生しますか?

-

一般的には完済までに利息だけで数十万円支払うことが多いので、利息がなくなるだけで数十万円のメリットが発生する可能性があります。

また、完済までの期間も短くなる可能性もあります。

ただ、長期の分割払いに応じてもらえないことで毎月の返済額が増える可能性もあります。

利息がなくなって分割払いになると言っても、そのメリットはわかりにくいと思います。

任意整理をした場合としない場合とで比較します。

任意整理前(通常返済の場合)

50万円を利息18%で借りて毎月10,000円返済していくと

- 毎月の利息:約7,500円

- 返済初期は毎月の返済の多くが利息に

- 完済までの利息総額:約43万1,000円

- 完済までの期間:94か月(約7年10か月)

任意整理後(利息カット・分割36回の場合)

50万円の借り入れを任意整理して利息0%、36回の分割払いになると

- 毎月の返済額:約14,000円(50万円÷36回)

- 完済までに払う利息総額:0円

- 完済までの期間:3年

任意整理前と後の比較表

| 項目 | 任意整理前 | 任意整理後 |

|---|---|---|

| 利息総額 | 約43万1,000円 | 0円 |

| 完済期間 | 約7年10か月 | 約3年 |

| 毎月の返済額 | 10,000円 | 約14,000円 |

ポイント

- 任意整理をすると利息がなくなるため、完済までに支払う総額は大きく減る

- 完済までの期間も短縮できる

- ただし、毎月の返済額は増える可能性がある(10,000円 → 約14,000円)

任意整理のメリットを、実際の数字で確認したい方は「返済シミュレーター」をご利用ください。

借入額・年利・毎月の返済額を入力すると、完済までの期間と総支払額、任意整理との比較が自動で表示されます。

体験談:任意整理で利息をカット

20代 男性

20代 男性返済をしても利息ばかりで元金が減りませんでした。任意整理をして返済が進んでいる実感が持てて、ようやく出口が見えてきました。

じぶん銀行での借金の減額や過払い金

- じぶん銀行では過払い金は発生しますか?

-

銀行からの借り入れでは借金が減ったり過払い金が発生することはありません。

返済が難しい場合は任意整理をして、今の金額から利息をカットしてもらって元金だけを分割で返済にすることになります。

| 借入額 | 上限金利 |

|---|---|

| 10万円未満 | 年20%まで |

| 10万円以上~100万円未満 | 年18%まで |

| 100万円以上 | 年15%まで |

利息制限法を超えた利息での取引があると、計算をすることで借金が減額されたり、借金が全てなくなって過払い金が発生することがあります。

銀行からの借入では利息制限法を超える利息での取引をすることはないので、じぶん銀行で借金が減ったり過払い金が発生することはありません。

デメリットと実務での対策

- じぶん銀行を任意整理するデメリットを教えてください

-

任意整理をする会社は解約になり、信用情報に事故情報が登録されて、いわゆるブラックリストに登録されます。

ブラックリストに登録されると、お金を借りる、ローンを組む、クレジットカードを作成する際の審査に通るのは非常に難しくなります。

また、任意整理をしないクレジットカードも利用できなくなったりします。

じぶん銀行のカードローンの解約

任意整理をした会社は解約になるので、じぶん銀行を任意整理するとじぶん銀行のカードローンは解約になります。

ブラック登録(事故情報)

- 任意整理を行うと信用情報機関に事故情報が登録される

- 新規の借入・ローン・クレジットカード審査は通りにくくなる

- 任意整理をしないクレジットカードも使用停止される可能性あり

ただし、ブラックリストの影響は、最長でも任意整理後に完済してから、5年ほどでなくなります。

ブラックリストの影響については以下の記事でも詳しく解説しています。

代替手段の例

ブラックリストの影響がでている間も、デビットカードやスマホ決済で代用することができます。

口座凍結・預金と借入の相殺

- 任意整理の過程で一時的な口座凍結(1~3か月目安)が生じる

- じぶん銀行の預金は借入と相殺される可能性あり

実務対策チェックリスト

- 給与振込・公共料金・サブスク・家賃等の引落口座を変更

- 預金は受任前に引き出しておく

口座凍結により、口座引き落とし等はできなくなるので、じぶん銀行からの引き落としに設定しているものは変更が必要です。

銀行を任意整理する際の注意点については以下の記事でも詳しく解説しています。

任意整理は家族や会社に秘密のまま手続きできるのか?

- じぶん銀行の任意整理の手続きは家族や会社に内緒のままで行うことはできるんですか?

-

任意整理は他の債務整理と違って必要になる書類も少ないので、家族や会社に知られる可能性が非常に少ない手続きです。

- 任意整理は裁判所を通さないため、必要になる書類が少ない

- 連絡:電話以外にもメールやLINE対応をしている事務所もあり

- 時間指定が可能な事務所も多い

- 郵送:事務所名を出さず個人名での発送や日時指定・局留めなどの対応可能

自己破産や個人再生だと、家族や会社の協力が必要な書類の提出を裁判所から求められますが、任意整理ではそのようなことはありません。

また、任意整理をしている間はじぶん銀行から本人に対して連絡が来ることはないですし、郵便物が届くこともありません。

ブラックリストの影響

ブラックリストに登録されてカードが解約になったり、ローンが組めなかったりした際に不審に思われる可能性はあります。

生活費等をクレジットカードで支払っている人は注意が必要です。

家族に秘密で進められた事例

郵便物の送付方法や電話対応を司法書士さんに配慮してもらったおかげで、家族に知られずに進められました。打ち明ける勇気はなかったので助かりました。

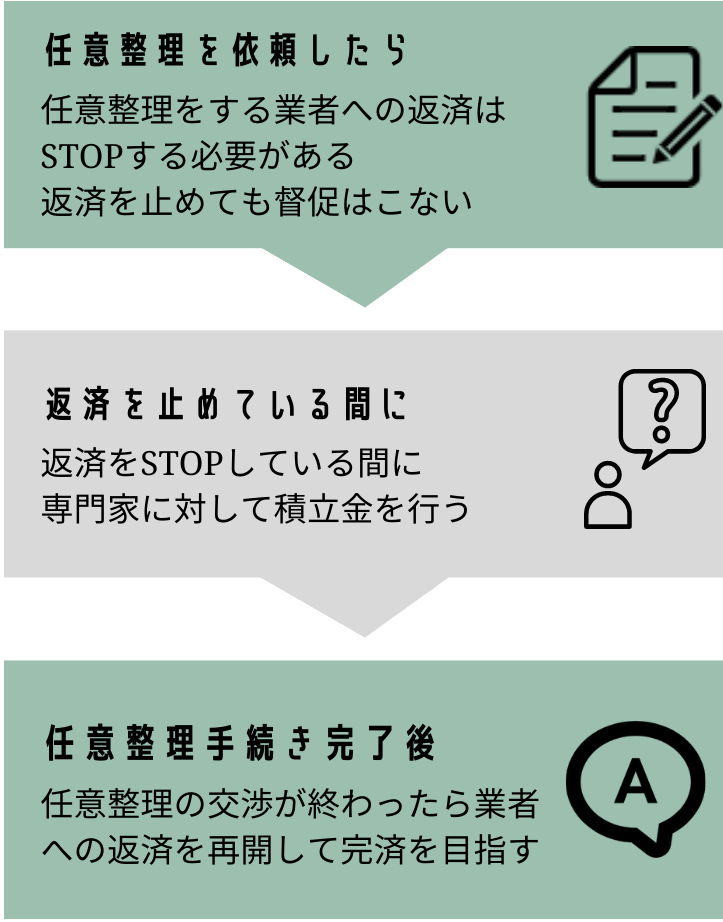

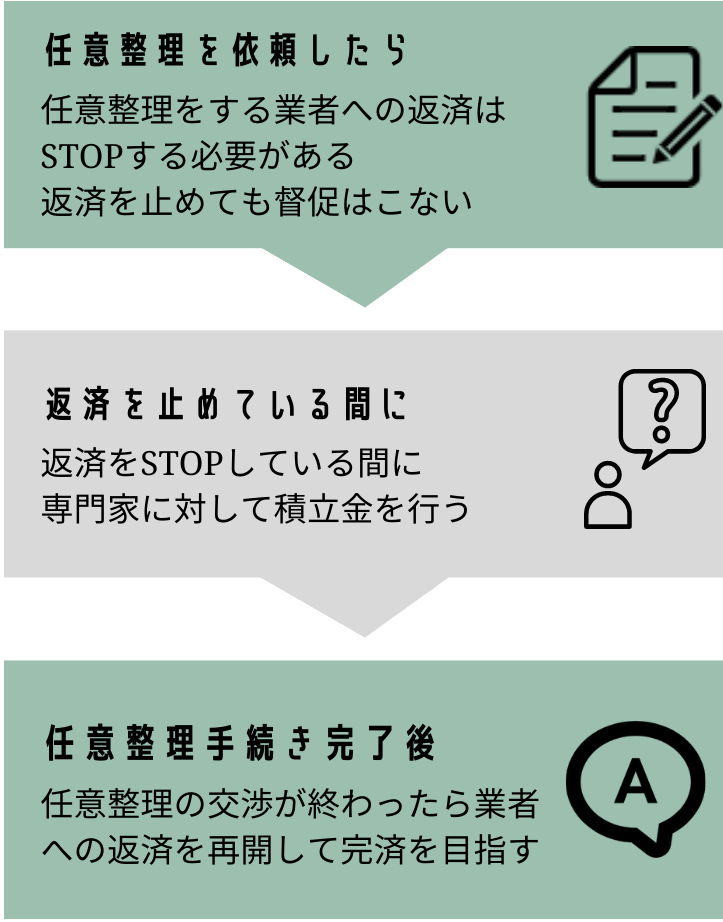

じぶん銀行の任意整理の流れ

- 受任通知送付後はじぶん銀行への支払いはSTOP

- 専門家に対して積立金を行うことになる

- 支払いを止めてもじぶん銀行からの督促が来ることはない

- ※タイムラグで依頼から数日は届く可能性あり

- 任意整理後の利息のカットと、分割回数の交渉をじぶん銀行の保証会社であるアコム株式会社と行っていく

- 銀行との取引では法律よりも高い利息での取引をすることはないので、借金が減額されたり過払い金が発生することはない

任意整理の交渉が終わったら、利息がなくなった元金を分割で保証会社であるアコムに対して返済していくことになります。

任意整理の手続きについては以下の記事でも詳しく解説しています。

依頼者が行うこと

- 任意整理を依頼した後は、じぶん銀行への返済は一時STOPすることになる

- 返済をSTOPしても原則は連絡が来ることはない

- 返済を止めている間に、依頼者は専門家に対して積立金を行う必要がある

- これは任意整理後に毎月返済していけるかの確認と、専門家の費用の分割払いのために行う

- 積立金の振込ができないと

- 任意整理をしても返済を継続することはできないと判断される

- そのため、任意整理ができなくなる可能性がある

- 積立金ができなかったら、自己破産や個人再生を検討する必要あり

- 任意整理を依頼してから、3か月~6か月程度で任意整理の交渉がまとまる

- その後は返済を再開して完済を目指していく

依頼者がやること(チェックリスト)

- 返済停止期間中の積立金の入金継続

- 給与・引落口座がじぶん銀行の場合

- 他の銀行へ変更をしておく

- 預金の引き出し

- デビット/スマホ決済等の代替決済手段の確保

よくある質問

じぶん銀行の任意整理をすると住宅ローンや自動車ローンに影響はありますか?

信用情報に事故情報が残る間は審査に通るのは難しいです。完済後5年を過ぎるまでは利用できないと考えましょう。

じぶん銀行の任意整理で保証会社のアコムが同意しない場合はどうなりますか?

和解が成立せず、返済条件が改善されないことがあります。その場合は個人再生や自己破産を検討する流れになります。

任意整理をしている間に転職や収入が減ったらどうなりますか?

返済計画を再度見直す必要があり、場合によっては個人再生や自己破産へ移行することになります。

じぶん銀行の任意整理を依頼する場合、必要な書類は何ですか?

借入契約書や返済明細、取引履歴があるとスムーズですが、なくても専門家が取引履歴を請求して進められます。

まとめ

- 利息0%で12~48回の分割払いが目安だが、取引期間によって異なる

- 過払い金は発生しない

- じぶん銀行のカードローンは解約になる

- ブラックリストに登録される

司法書士からのアドバイス

任意整理は、利息をカットして返済総額を減らせる有効な手段ですが、デメリットもあります。

とくに、じぶん銀行のように長期分割に応じにくい債権者では、「毎月の返済額が増える」可能性を前もって理解しておくことが重要です。

また、任意整理を進める際には以下の点に注意してください。

- 返済シミュレーションを事前に確認する

- 利息カット後に「毎月いくら払えるのか」を具体的に算出し、生活費とのバランスを見極めましょう。

- 積立金が続けられるか確認

- 交渉がまとまるまでの数か月間は積立金を支払い続ける必要があります。

- これが難しい場合、任意整理よりも個人再生・自己破産の方が適している場合もあります。

- 口座凍結や相殺リスクへの備え

- 給与振込口座や公共料金の引落口座をあらかじめ変更し、生活に支障が出ないよう準備をする必要があります。

- 「家族や会社に知られない」工夫を事前に相談する

- 書類送付名や連絡方法の配慮が可能です。

- 通常は専門家の側から聞いてきます。

任意整理は「返済できる見込みがある」ことが前提の手続きです。

無理な計画を立ててしまうと、再び返済不能に陥る可能性があります。

交渉内容だけでなく、生活全体の資金計画を専門家と一緒に立てることが、成功への近道です。