- みずほ銀行を任意整理すると返済は楽になるのか?

- 任意整理のデメリットを知りたい

- 相談した後の手続きはどうやって進めていくの

借金の返済が厳しくなってきたら、任意整理をすることで毎月の返済を楽にすることができます。

ただし、任意整理をすることでどのぐらいのメリットがでるのかは相手方の業者によって異なってきます。

みずほ銀行の借金を任意整理をした場合のメリットとデメリットを解説します。

参考元:債務の整理をしたいと考えています。どのような方法がありますか?-法テラス

みずほ銀行の任意整理への対応

- みずほ銀行の借金を任意整理するとどうなりますか?

-

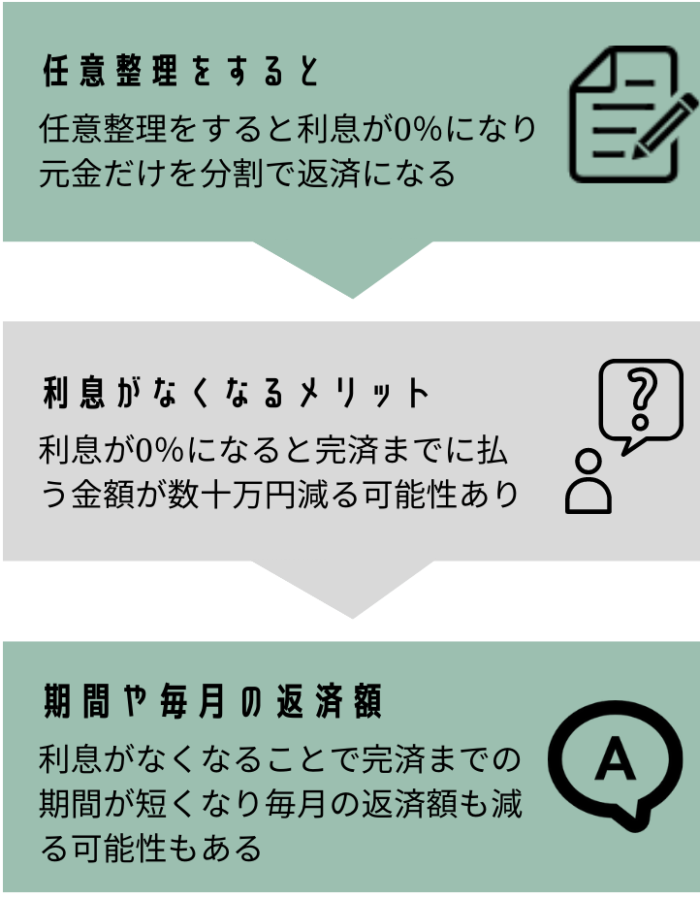

みずほ銀行を任意整理をすると、基本的に元金だけを分割で返済していくことになります。

分割払いの回数も60回以上も可能で、長期の分割払いになると毎月の返済額も少なくなる可能性が高いです。

- 利息は0%になる

- 60回以上の分割払いも可能

- 過払い金は発生しない

銀行のカードローンには保証会社がついていて、みずほ銀行の場合はオリコ(株式会社オリエントコーポレーション)が保証をしています。

みずほ銀行の借金を任意整理するとオリコへ借金が移行します。

任意整理後の利息

みずほ銀行を任意整理した後の利息は0%になります。

任意整理後の分割回数

任意整理後は60回以上=5年以上の長期の分割払いで返済をすることができます。

借金の減額や過払い金

- みずほ銀行の借金が減額されたり過払い金が発生することはありますか?

-

みずほ銀行を任意整理しても借金が減額されたり過払い金が発生することはありません。

法律の制限よりも高い利息で返済をしていた際に過払い金は発生しますが、銀行が法律よりも高い利息で取引をすることはありません。

| 利息制限法の金利の上限 | |

|---|---|

| 10万円未満の借入 | 20%まで |

| 10万円以上~100万円未満の借入 | 18%まで |

| 100万円以上の借入 | 15%まで |

出資法では一定の要件を満たせば29.2%までの利息が認められていて、利息制限法以上~出資法以下の利息=20%~29.2%の利息はグレーゾーン金利と言われていました。

2006年の裁判でグレーゾーン金利が無効になり、利息制限法以上に取られたお金⇒過払い金が発生するようになりました。

消費者金融等からの借入では、グレーゾーン金利での取引があれば、借金が減ったり過払い金が発生していることがあります。

銀行はグレーゾーン金利での取引をすることはなかったため、みずほ銀行からの借入で借金が減額されたり過払い金が発生することはありません。

任意整理をすると返済はどうなるか比較

- みずほ銀行を任意整理するとどのぐらいのメリットが発生しますか?

-

借入額や毎月いくら返済するかによりますが、任意整理をすると毎月の返済額が減ったり完済までの期間も早くなったりする可能性があります。

また、一般的に完済までに利息だけで数十万円以上支払うことが多いので、その場合は利息がなくなるだけで数十万円も返済額が減ることになります。

任意整理をしないケースとするケースで分けて、どのぐらいのメリットが発生するのか比較します。

任意整理前の返済内容

50万円を利息14%で借りて毎月10,000円を返済

| 任意整理をしない場合 | |

| 完済までに支払う利息の総額 | 25万円以上 |

| 完済までの期間 | 7年4月 |

| 毎月の返済額 | 10,000円 |

上記の内容では、毎月の利息は5,800円ほどなので返済額の半分以上が利息の返済になります。

そのため、完済まで7年4ヶ月かかって、完済までの間に利息だけで25万円以上支払う計算になります。

任意整理後の返済内容

50万円の借金を任意整理して利息0%、60回の分割払いにすると

| 任意整理をすると | |

| 完済までに支払う利息の総額 | 0円 |

| 完済までの期間 | 5年 |

| 毎月の返済額 | 約8,300円 |

毎月の返済額は50万円を分割回数の60で割ることで算出できます。

50万円÷60=8,333円なので約8,300円になります。

任意整理前と後で比較

| 任意整理前 | 任意整理後 | |

| 完済までに支払う利息の総額 | 25万円以上 | 0円 |

| 完済までの期間 | 7年4ヶ月 | 5年 |

| 毎月の返済額 | 10,000円 | 約8,300円 |

任意整理するデメリット

- みずほ銀行を任意整理するデメリットは何がありますか?

-

みずほ銀行のカードローンは解約になります。

ブラックリストにも登録されるので、借金やローンを組んだりは難しくなりますし、他のクレジットカードも解約になる可能性が高いです。

一定期間はみずほ銀行の口座が凍結される点にも注意が必要です。

- みずほ銀行のカードローンは解約になる

- ブラックリストに登録される

- みずほ銀行の口座が凍結される

みずほ銀行のカードローンは解約になる

任意整理する業者との契約は解約になるため、みずほ銀行を任意整理するとみずほ銀行のカードローンは解約になります。

ブラックリストでローン審査への影響あり

任意整理をすると、いわゆるブラックリストに登録されます。

貸金業者等は審査の際は信用情報を確認するので、ブラックリストに登録されていると審査に通るのは難しくなります。

- お金を借りることは難しくなる

-

カードローンやキャッシング等、お金を借りることは難しくなります

- ローンを組めなくなる

-

住宅ローンや自動車ローン、携帯電話やスマホの分割購入も難しくなります

- クレジットカードが持てなくなる

-

ブラックリストの影響を受けて、任意整理をしていないクレジットカードが解約になる可能性があります

オリコはオートローンも取り扱ってますが、ブラックリストに登録されているとオートローンを組むのも非常に難しくなります。

クレジットカード会社は定期的に信用情報を見ているので、任意整理をしない他のクレジットカードも使用できなくなる可能性があります。

ブラックリストに登録されても現金で生活をしていく分にはあまり影響はありません。

クレジットカードが利用できなくなっても、デビットカードやpaypayを利用して買い物等をすることはできます。

ただし、デビットカードやpaypayではリボ払いは利用できません。

みずほ銀行の口座が凍結される

みずほ銀行の借金を任意整理すると、口座にある預貯金と借金とで相殺されることになり、3か月ほどみずほ銀行の口座が凍結されます。

※口座が凍結された場合、その口座から出金をすることができなくなります。

預貯金がなければ相殺できないので、貯金がある場合は事前に引き出しておくことで相殺を回避できます。

給料の振り込み先がみずほ銀行になっていたり、口座引き落としにして支払っているものがあれば事前に別の口座に変更をする必要があります。

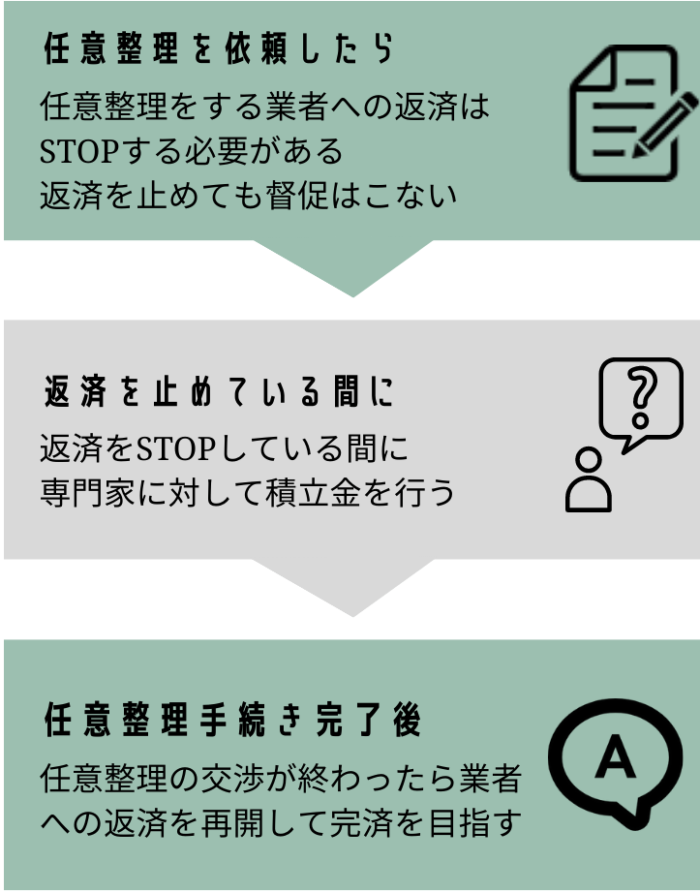

任意整理の流れ

- みずほ銀行の任意整理の手続きはどのように進んでいくんですか?

-

まず弁護士や司法書士は受任通知という書類をみずほ銀行へ送付して、その後に交渉を行っていきます。

依頼者の人は受任通知が送られた後~交渉が終わるまでの間はみずほ銀行への返済を一旦ストップして積立金を行う必要があります。

任意整理の依頼を受けた専門家はみずほ銀行に対して受任通知を送付します。

受任通知を送付された後は、一定期間みずほ銀行への返済はSTOPされます。

利息のカットと、分割回数の交渉をみずほ銀行の保証会社であるオリコ(株式会社オリエントコーポレーション)と行います。

依頼してから、3か月~6か月程度で交渉がまとまります。

交渉が終わったら、保証会社であるオリコ(株式会社オリエントコーポレーション)に対して返済していくことになります。

依頼者が行うこと

任意整理を依頼した後はみずほ銀行へ返済を止める必要がありますが、返済を止めても連額は来ません。

返済を止めている間に積立金を行うことになります。

積立金は任意整理後に毎月返済していけるかの確認と、専門家の費用の分割払いのために必要になります。

その場合は自己破産や個人再生を検討する必要があります。

依頼してから、3か月~6か月程度で交渉がまとまります。

その後はみずほ銀行の保証会社であるオリコ(株式会社オリエントコーポレーション)へ返済を再開します。

返済代行の場合は弁護士や司法書士に、返済代行ではない場合はオリコへ直接振込むことになります。

任意整理は家族や会社に秘密のまま手続きできる

- みずほ銀行任意整理は家族や会社に秘密のままできますか?

-

任意整理は自己破産等と比べて必要になる書類も少なく、連絡が来ることもないので家族や会社にバレる可能性が少ない手続きです。

ただしブラックリストの影響には注意が必要です。

任意整理は家族や会社に知られることなく、内緒で手続きができる可能性が高いです。

自己破産や個人再生だと、家族や会社の協力が必要な書類の提出を裁判所から求められますが、任意整理ではそのようなことはありません。

また、任意整理をしている間はみずほ銀行から本人に対して連絡が来ることはないですし、郵便物が届くこともありません。

ブラックリストに登録されてカードが解約になったり、ローンが組めなかったりした際に不審に思われる可能性はあります。

生活費等をクレジットカードで支払っている人は注意が必要です。

- 任意整理は家族に秘密でできる可能性が高い

- クレジットカードが解約になったりローンを組めない時にバレてしまう可能性がある

まとめ

- 毎月の返済額が少なくなる

- 完済までに支払う金額が少なくなる

- 完済までの期間が短くなる

上記のメリットがでる可能性があります。

- みずほ銀行のカードローンは解約になる

- ブラックリストに登録される

- みずほ銀行の口座が凍結される

みずほ銀行の借金を任意整理する際はオリコとの交渉になります。

任意整理後の利息は0%にしてくれますし、60回以上の分割払いにも応じてくれます。

それにより毎月の返済額を抑えることができたり、完済までに支払う金額を減らしたり、完済までの期間も短くなったりする可能性があります。

ブラックリストに登録されると、借金をしたりローンを組んだりクレジットカードを持つことはできなくなります。

登録されている間は、借入をしたりローンを組んだりせず、収入の範囲内で現金で生活するようにしましょう。

ネットショッピング等についてはデビットカードやpaypayを利用することで、デメリットを感じることなく生活をすることができると思います。

毎月の返済の追われて苦しい思いをされている人なら、任意整理をするメリットは大きいです。