債務整理をしたいけど、自宅等の財産はどうなるのか不安で踏み切れない人は多いと思います。

債務整理には任意整理と個人再生、自己破産があり、どの債務整理をするのか?ローン返済中なのか?

完済しているのかにより、それぞれ不動産が処分されてしまうのかは異なります。

不動産を所有している場合に、債務整理がどのような影響を及ぼすのか?詳しく解説します。

参考元:債務整理-東京司法書士会

【結論と早見表】債務整理ごとの不動産(自宅・資産)の扱い

債務整理をしても家を手放さずに済むのか?結論を先に示すと以下のとおりです。

- 任意整理:基本的に処分されない

- 個人再生:住宅資金特別条項を使えば処分されない

- 自己破産:原則処分される(自由財産は例外)

例えば「借金総額600万円、住宅ローン残高2,000万円」の人であれば、任意整理なら自宅を守ったまま借金の利息カットが可能です。

個人再生であれば住宅ローンを払い続けつつ、600万円の借金を120万円程度まで圧縮できる可能性があります。

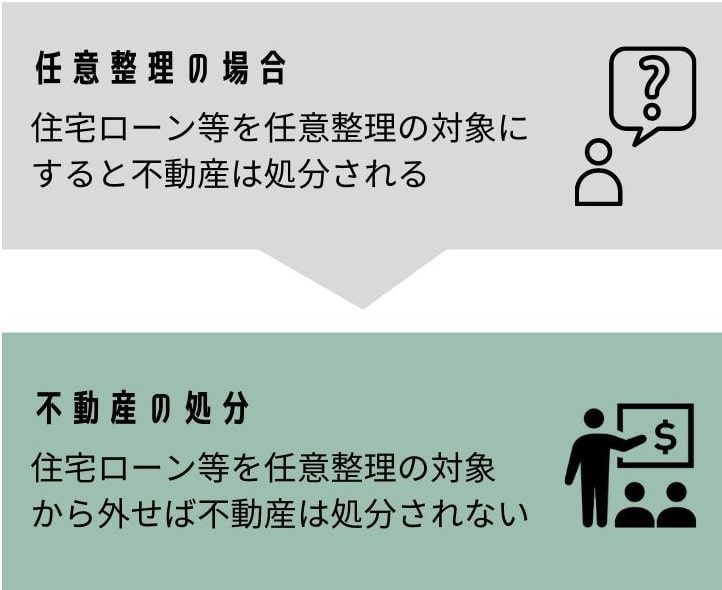

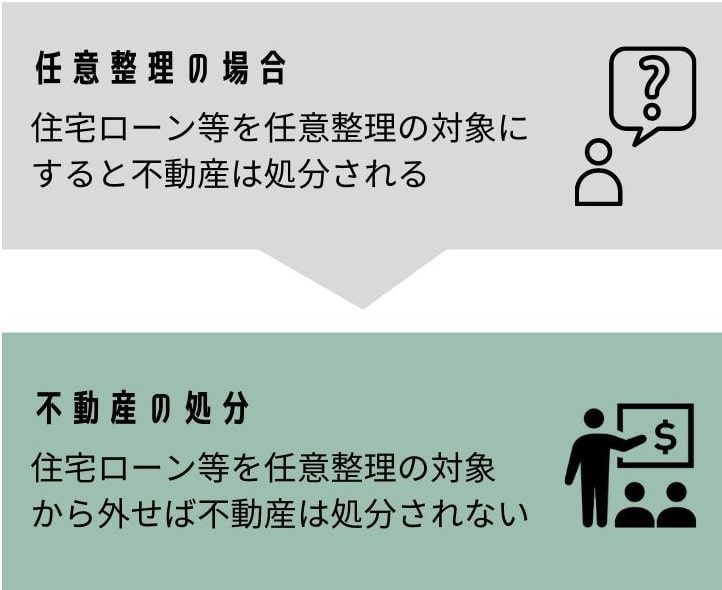

任意整理と不動産|マイホームや資産は処分される?

- 住宅ローンや不動産担保ローンを任意整理の対象に含めたらどうなりますか?

-

担保権が実行され、競売にかけられてしまいます。

そのため、任意整理では住宅ローンや不動産担保ローンは対象外とするのが原則です。

- 任意整理は対象にする債権者を選べる柔軟な手続き

- 住宅ローンや不動産担保ローンはもともとの金利が低い

- 任意整理で利息の減免を受けるメリットがほとんどない

そのため、住宅ローンや不動産担保ローンを任意整理の対象とすることは通常ありません。

任意整理で不動産を残すための実務ポイント

- 対象から外せる:住宅ローン・不動産担保ローンは任意整理しない

- 消費者金融やクレジットカード会社だけを任意整理の対象にできる

具体例

消費者金融4社で合計300万円の借金、住宅ローン残高2,500万円

消費者金融4社を任意整理で利息ゼロにして、住宅ローンはそのまま返済継続。

結果として自宅は守れる。

住宅ローンや自動車ローンを除外して任意整理をしても支払いが苦しい場合は、個人再生や自己破産を検討する必要があります。

消費者金融のみを整理したケース

40代 男性

40代 男性任意整理で消費者金融の利息をカットし、月の返済額を圧縮。住宅ローンはこれまでどおり支払いを続け、自宅を維持できています。

任意整理については以下の記事でも詳しく解説しています。

個人再生|住宅資金特別条項を使えば自宅を残せる

- 不動産を持っている人が個人再生をすると、不動産は処分されますか?

-

不動産担保ローンは個人再生の対象に含まれるため、その返済中に個人再生を行うと、不動産は担保として処分されてしまいます。

一方、住宅ローンであれば、「住宅資金特別条項」が利用することで、自宅を手放さずに個人再生を進めることが可能です。

参考:個人再生-東京弁護士会

個人再生では、すべての借金を手続きの対象にしなければなりません。

そのため、不動産担保ローンを組んでいる場合は、そのローンも個人再生に含まれ、不動産は売却されることになります。

ただし、「住宅ローン」であれば「住宅資金特別条項」を利用できる条件を満たすことで、自宅を手放さずに借金だけを減額することが可能です。

住宅資金特別条項の利用条件

本人名義の居住用の不動産であること等の条件があります。

住宅資金特別条項や個人再生で減額される金額等の詳細は下記の記事を参考にしてください。

個人再生の具体例|自宅を残しながら借金を減額する方法

住宅ローン残高2,000万円、借金1,200万円

- 借金1,200万円を個人再生で240万円に圧縮

- 住宅資金特別条項を使い

- 住宅ローンは返済を継続

- 自宅を残したまま他の借金だけを軽減できる

清算価値保障の原則と不動産評価額|返済額が増えるリスク

不動産を持っていても、ローンを完済していたり、そもそも担保に入れていないケースでは不動産が売却されることはありません。

しかし、個人再生では「清算価値保障の原則」により、保有する財産より少ない返済額にはできません。

具体例

- 借金1,000万円

- 本来は200万円まで減額可能

- 保有する土地の評価額が600万円あると

- 200万円ではなく、600万円を最低返済額として支払うことになる

持ち家を維持したい場合は、この点まで考慮してどの債務整理をすべきかを判断することが必要です。

自己破産と不動産|原則すべて処分される仕組み

- 不動産を持っている人が自己破産をするとどうなりますか?

-

自己破産では不動産は処分されることになります。

自己破産ではローンを返済中か完済しているかに関わらず、どちらにしても不動産は処分されます。

参考:自己破産-東京弁護士会

自己破産はすべての借金を免除してもらえる代わりに、財産を清算して債権者に配当する仕組みです。

自己破産については以下の記事でも詳しく解説しています。

不動産を残したい人の選択肢|任意整理と個人再生の違い

- 住宅ローンを支払い中に債務整理をすると、自宅は処分されますか?

-

任意整理なら、住宅ローン以外の借金だけを任意整理できるので、自宅を処分せずに任意整理ができます。

個人再生では、住宅資金特別条項を利用できれば、自宅を処分せずに住宅ローン以外の借金を減額してもらうことになります。

自己破産では財産の処分があるので、自宅は処分されます。

債務整理後も自宅に住み続けたい場合、以下のような選択が現実的です。

債務整理ごとの不動産の扱い比較|任意整理・個人再生・自己破産

- 任意整理

-

- 自宅の扱い:処分されない

- ポイント:住宅ローン以外の借金のみを任意整理することが可能

- 個人再生

-

- 自宅の扱い:条件付きで処分されない

- ポイント:住宅ローンなら住宅資金特別条項を利用すれば自宅を維持できる

- 自己破産

-

- 自宅の扱い:原則処分される

- ポイント:借金全額免除の代わりに資産を手放す必要あり

リボ払いのみを任意整理した事例

住宅ローンはなんとか返済していましたが、リボ払いが300万円に膨れ上がり生活困難に。リボ払いだけ任意整理してもらい家計に余裕が生まれました。

相談前に確認したいチェックリスト

不動産を残したい場合、以下を整理しておくと相談の参考になります。

- 登記簿謄本

- 担保がついているか把握できる

- 共有名義や持分割合もわかるため、共有の場合の影響を精査できる

- ローン残高証明書

- 任意整理や個人再生で「返済計画を立て直す際の正確な債務額」を確認できる

- 不動産価値と比較して「オーバーローン(残高>市場価格)」か「アンダーローン(残高<市場価格)」かを判断する材料になる

- 保証会社による代位弁済の有無と日付(代位弁済されている場合)

- 個人再生の住宅資金特別条項では「代位弁済から6か月以内」であることが必須条件

- 任意整理や破産に切り替えるかどうかの分岐点になる

- 家計収支と返済可能額

- 任意整理や個人再生では「継続的に返済できるか」が審査の最重要ポイント

- 裁判所や債権者に「無理のない返済計画」を示すための根拠資料

- 返済不可能と判断された場合は、自己破産の方が現実的かどうかを判断できる

よくある質問

親名義の家に同居しています。債務整理をすると処分されますか?

どの債務整理であっても、本人名義でなければ処分対象にはなりません。

共有持分だけ所有している場合、債務整理をするとどうなりますか?

その持分が処分対象となり得ます。

マイホームを売却しても借金が残る場合はどうなりますか?

住宅ローン残高が売却額を上回る「オーバーローン」の場合、残債務は引き続き返済する必要があります。

任意整理や個人再生を併用するケースもあります。

債務整理を検討しているが、今後不動産を購入できる可能性はありますか?

債務整理後にブラックリスト登録期間が過ぎれば住宅ローンの申込は可能です。

ただし収入や勤続年数など審査条件を整える必要があります。

まとめ|債務整理と自宅の扱い

- 任意整理・個人再生

- マイホームを守りながら他の借金だけを減額できる

- ただし返済は続くため「毎月の支払い能力」が前提

- 自己破産

- 自宅は失うが借金は原則すべて免除される

- 返済に追われる生活から抜け出せる

司法書士からのアドバイス

債務整理は「借金を減らすこと」だけが目的ではありません。

自宅を残すのか/手放すのかを含めて、生活再建の全体像を考えることが大切です。

住宅を守りたい場合は、任意整理か個人再生が第一候補になります。

一方で「住宅ローンも含めて支払いが難しい」と感じるなら、無理をせず自己破産を選んだ方が、再出発がスムーズになるケースもあります。

いずれの選択肢でも、登記簿謄本・ローン残高・固定資産税評価額などの資料を準備して専門家に相談することで、最適な判断ができます。