債務整理をすると住宅ローンは組めなくなる?債務整理をしてから完済した後は住宅ローンを組めるの?これはよく聞かれる質問です。

今回は債務整理が住宅ローンに及ぼす影響について解説していきます。

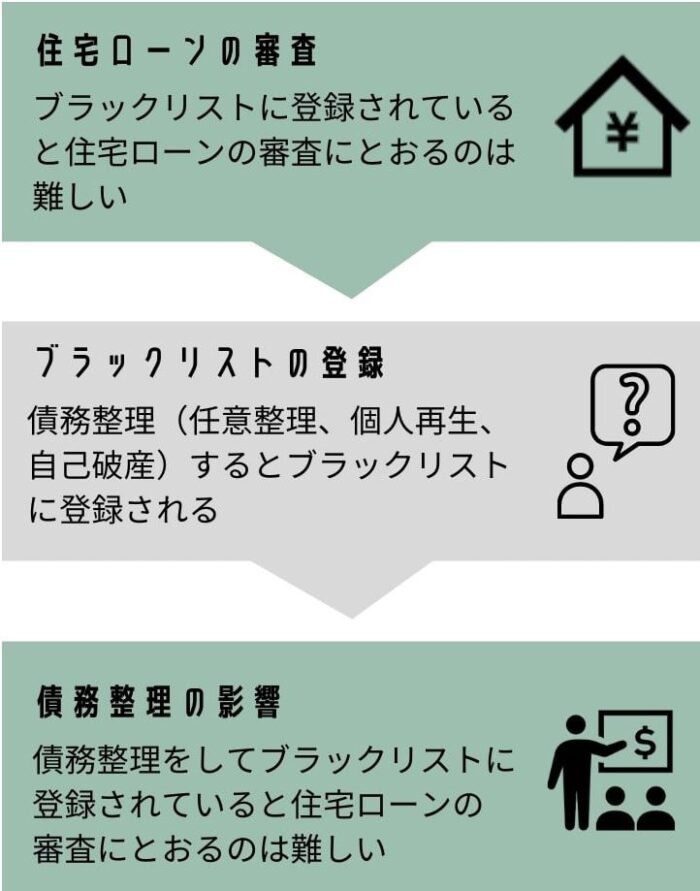

債務整理をすると一定期間は住宅ローンを組むのは難しくなる

- 債務整理をすると住宅ローンは組めなくなりますか?

-

債務整理をすると、信用情報機関にその旨が登録されてブラックリストに登録されます。

ブラックリストに登録されると、ローンを組んだりお金を借りたり、カードを作るのは難しくなります。

特に住宅ローンは金額が大きく審査も厳しいため、ブラックリストに登録されている人が住宅ローンを組むのは非常に難しいでしょう。

債務整理をすると信用情報機関にその旨が登録されて、いわゆるブラックリストに載ることになります。

ローン等の申し込みがあると銀行や消費者金融、クレジットカード会社は信用情報を確認して、貸付を行っても問題ないか審査を行います。

信用情報を閲覧した時にブラックリストに載っていると、貸し倒れになる可能性が高いと判断されてしまい審査に通るのは難しくなります。

カードローンやキャッシングと比較して住宅ローンは金額も大きく審査は特に厳しいです。

滞納でもブラックリストに登録される

債務整理以外でも、支払いを滞納している場合もブラックリストに登録されます。

借金の支払い以外にも、ローンで購入した商品の支払いが滞った時にも影響がでます。

よくあるのは携帯端末本体代金の支払い滞納です。

携帯本体の代金を使用料と一緒に支払っている時に、携帯料金を滞納すると本体の代金も滞納することになるのでブラックリストに登録されます。

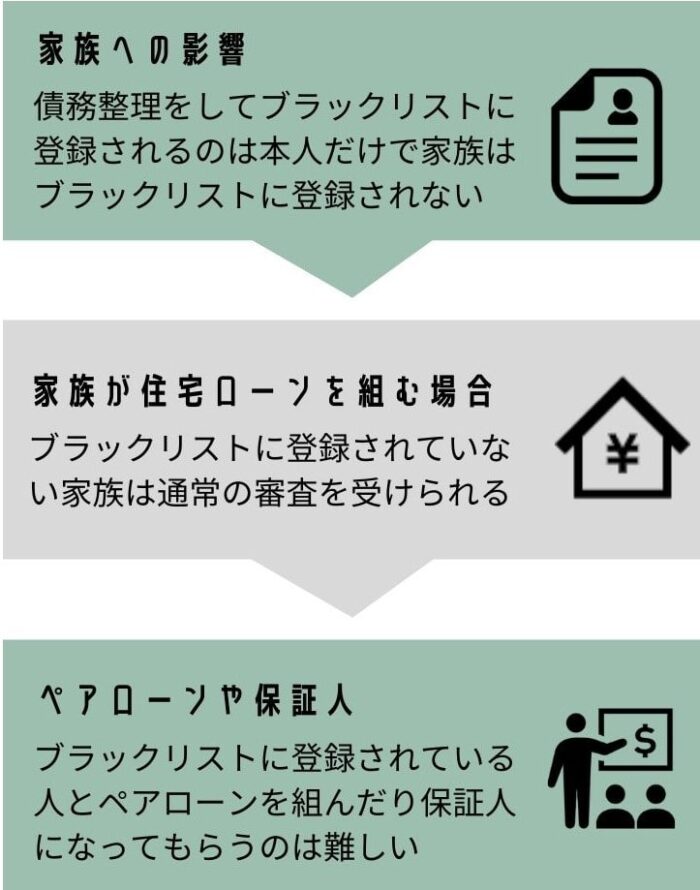

家族が債務整理をした場合の住宅ローンへの影響

- 家族がブラックリストに登録されている場合、住宅ローンを申し込むのに影響はありますか?

-

ブラックリストに登録されていない人が単独で住宅ローンを組む場合は、家族が審査の対象になることはないので影響はありません。

家族とペアローンを組んだり、連帯債務にしたり、家族が保証人になる場合は、その家族も審査の対象になるのでブラックリストに登録されていると審査にとおるのは難しいでしょう。

家族がブラックリストに載っていると、住宅ローンの組み方により影響がでることがあります。

単独で住宅ローンを組む場合

ペアローンや保証人を利用せずに住宅ローンを単独で申し込む際は、申し込む本人がブラックリストに載っていなければ影響はありません。

住宅ローン審査は申し込んだ本人だけの審査になるので、単独で住宅ローンを組む場合は家族がブラックリストに載っていても関係ありません。

ペアローン等を組む場合

審査の対象になるので、ペアローンを組む人や連帯債務者、保証人も信用情報を閲覧されます。

ブラックリストに登録されている人と、ペアローンを組んだり連帯債務者や保証人になってもらう際の審査にとおるのは難しいでしょう。

Aさんはブラックリストに載っていないが、Bさんがブラックリストに載っている場合

- Aさん単独で住宅ローンを申し込む場合

-

Aさんのみの審査なのでBさんがブラックリスト登録されていても問題なし

- AさんとBさんでペアローンを組む場合

-

Aさんと併せてBさんも審査対象になるので審査の通過は難しい

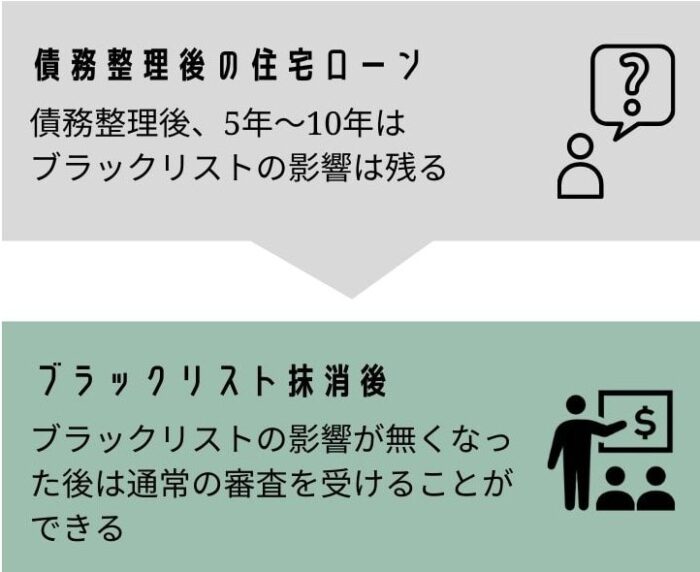

債務整理後に完済したら住宅ローンを組めるか

- 債務整理後に完済したら住宅ローンは組めますか?

-

債務整理した借入を完済したとしても、しばらくはブラックリストの影響が残るため、その間は住宅ローンの審査に通るのは難しいです。

信用情報機関にもよりますが、任意整理した借金を完済してから数えて5年間影響は残り、個人再生や自己破産なら10年間は残ります。

ブラックリストの登録期間

任意整理をした借金を完済した後も、最長で完済してから5年間はブラックリストに登録された状態が残ります。

個人再生や自己破産では10年間影響が残ります。

その間は住宅ローン等の審査にとおるのは難しいでしょう。

- 任意整理=完済から5年

- 個人再生=登録から10年

- 自己破産=登録から10年

ブラックリストから消された後

完済から一定期間経過すれば信用情報から事故情報は抹消されるので、影響がなくなれば通常の審査を受けられるようになります。

しかし、住宅ローン等の審査では信用情報に問題がなくても、収入等を総合的にみて判断されます。

債務整理をしないで住宅ローンを組んだ方がいいのか

- 債務整理をしないで住宅ローンを組んだ方がいいのでしょうか?

-

支払いに問題がないなら債務整理をする必要はありませんが、住宅ローンを組む際に他社で借入があれば、それだけで住宅ローンの審査にとおらない可能性があります。

支払いが難しいのであれば、まずは債務整理をして完済後にブラックリストの影響がなくなってから住宅ローンを組むという方法もあります。

信用情報に事故情報が載っていなかったとしても、他社で借入があるだけで審査に落とされる可能性があります。

収入との割合で判断されるため、借金があっても住宅ローンが組めることもあります。

ただし、毎月の返済が苦しいほどの借り入れがあれば、その状態で住宅ローンの審査にとおるのは非常に難しいでしょう。

支払いが厳しくても住宅ローンを組みたい一心で長年返済を続けたが、結局返済できなくなり債務整理をすることになる人も少なくありません。

債務整理をして早めに完済を目指し、完済してからブラックリストの影響がなくなるまでの間に、頭金を貯めておくという方法もあります。

まとめ

- 債務整理をするとブラックリストに登録される

- ブラックリストに登録されていると住宅ローンの審査にとおるのは難しい

- ブラックリストに登録されている人とペアローンを組むのも難しい

- 債務整理後も一定期間ブラックリストの登録は残る

- ブラックリストの登録がなくなった後は通常の審査を受けられる

債務整理を行うとブラックリストに載るので、その状態で住宅ローンの審査にとおるのは難しいです。

ブラックリストの影響は完済してから5年~10年が経てば抹消されるので、その後は通常の審査を受けることができます。

債務整理をしなくても借金があるというだけで、住宅ローンを組むのは難しくなります。

特に毎月利息だけを返済しているような返済が厳しい状態では住宅ローンを組めるかというと、非常に厳しいでしょう。

ネットではブラックリストに載っていても住宅ローンに通った!なんて書き込みもあるので、絶対に住宅ローンが組めないわけではないようです。

ただ、一般的にはブラックリストに載っていると審査にとおるのは非常に難しいのは間違いないでしょう。

返済が難しいのなら、債務整理をして早めに完済をして、ブラックリストの影響がなくなるまでの数年間は頭金を貯めるという選択もあります。