- 任意整理がおすすめ

- 今のままでは返済がもたない

- 延滞や督促が始まっている

- おまとめローンがおすすめ

- まだ延滞はなく、返済はギリギリこなせている

- ブラック登録はできるだけ避けたい

多重債務に苦しんでいる方が返済負担を軽減する方法として、「おまとめローン」と「任意整理」の2つがあります。

どちらを選ぶべきかは、返済能力や今後の見通しによって異なります。

どちらを選ぶべきか迷っている方に向けて、それぞれの特徴やメリット・デメリットをわかりやすく解説します。

参考元:債務整理-東京司法書士会

任意整理とおまとめローンどっち?結論と早見表

- おまとめローンか任意整理はどちらがいいですか?

-

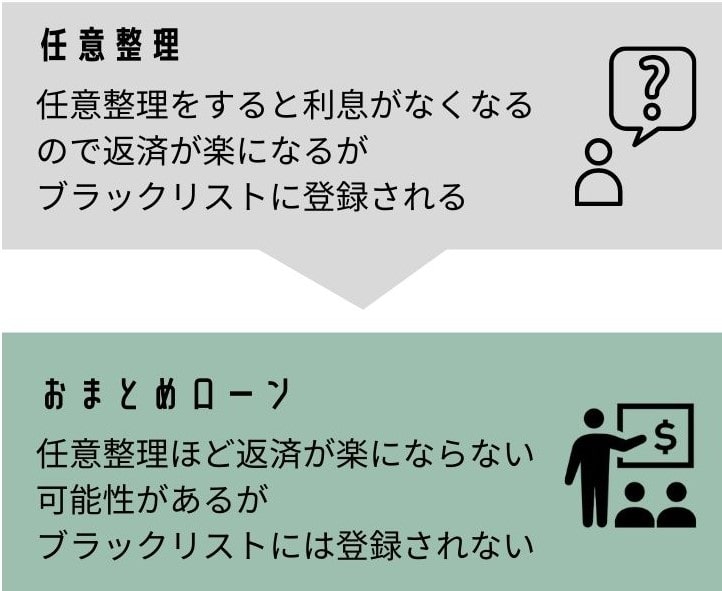

返済が苦しく、少しでも返済を楽にしたいなら任意整理の方がおすすめです。

ただし、任意整理をすると事故情報(いわゆるブラックリスト)に登録されます。

おまとめローンではブラックリストには登録されませんが、利息を支払う必要がある以上、任意整理よりも返済は楽にはなりません。

- おまとめローン

- 複数の借入を1本化し、返済先を1社にまとめるローン

- 毎月の返済額や利息の軽減が期待できる

- 任意整理

- 債務整理の一種

- 貸金業者と交渉し利息のカットや返済額の見直しを行う

| おまとめローン | 任意整理 | |

|---|---|---|

| 利息 | 発生する 下がる可能性あり | 原則ゼロになる |

| ブラックリスト | 登録されない | 登録される |

| 毎月の返済額 | 条件次第で少なくなる | 少なくなる可能性が高い |

| 返済総額 | 利息の分だけ多くなりやすい | 利息カットで少なくなる |

| 完済までの期間 | 長くなりやすい | 3〜5年程度の分割が多い |

| 審査の有無 | 審査あり | 審査なし |

ブラックリストの影響については以下の記事でも詳しく解説しています。

おまとめローンの返済と任意整理での返済を比較

借金総額180万円で比較

おまとめローン(年10%・60回払い)

- 月額の目安:約38,300円

- 総返済額の目安:約2,298,000円

- 元金180万+利息約49.8万

- 審査:必要

- 信用情報:影響なし

任意整理(利息0%・60回払い)

- 月額の目安:180万円÷60回=30,000円

- 総返済額の目安:180万円

- 元金180万・利息0円

- 審査:不要

- 信用情報:事故情報登録あり

※上記はあくまで概算の一例。実際の和解条件・回数は債権者や状況で変動。

任意整理とおまとめローンで迷ったときの自己診断と条件別チェック

実際の相談現場でも、「おまとめローンにすべきか、任意整理にすべきか」で悩んだ末に来所される方が多くいらっしゃいます。

おまとめローンから任意整理へ切り替えたケース・最初から任意整理を選んだケースの両方を見てきた経験をもとに、自己診断をまとめました。

- なし ⇒ おまとめローンの可能性あり

- あり(数日でも) ⇒ おまとめローンを組むのは難しい

滞納がなくても「返済がギリギリ」「正直、かなりしんどい」と感じる場合は、任意整理も含めた見直しが必要なサインです。

- 任意整理でブラックリスト(信用情報)に登録されると

- ローンを組んだりカードを持つことができなくなる

- その期間中に「どうしても組みたいローン(住宅ローン・車のローンなど)」があるか

- クレジットカードが使えない生活を、現実的にイメージできるか

「ブラックになっても構わないから、とにかく返済を立て直したい」という方は任意整理と相性が良いです。

一方で、近いうちに住宅ローンを組む予定がある場合などは、慎重な判断が必要です。

- 正社員など、一定の勤続年数と安定した収入があるか

- 他のローンやクレジットで長期延滞をしていないか

- 借入総額と年収のバランスが大きく崩れていないか

条件がある程度そろっている方は、「まずはおまとめローン、それでも厳しければ任意整理」という順番で検討するのも一つの方法です。

反対に、そもそも審査通過が難しい状況であれば、任意整理を検討した方が時間と手間のロスを防げます。

- 食費・通信費・保険・サブスクなど、固定費の見直し

- 無駄なクレジット払い・リボ払いがないか

- 将来の出費など

任意整理にしても、おまとめローンにしても、家計を改善しなければ根本的な解決にはなりません。

どちらを選んだとしても、「毎月いくらまでなら無理なく返済できるのか」を数字で把握することが重要です。

条件別チェック表

相談内容や実務経験をもとに、「任意整理が向きやすいケース」「おまとめローンが向きやすいケース」を整理しました。

任意整理が向くケース

- すでに返済が苦しく、延滞やリボ払いが増えている

- 督促の電話・ハガキが来ている

- 借入件数や金額が多く、このままでは完済のイメージが持てない

- すでに信用情報にキズ(長期延滞など)があり、おまとめローンの審査は厳しそう

- 数年間、クレジットカードやローンが使えなくなっても生活設計上なんとかなる

- これを機にカード類を解約して、「借金をする生活」から抜けたい

体験談:任意整理を選んだケース

50代 女性

50代 女性どうしても払えなくなり、督促の電話も精神的につらかったです。司法書士に任意整理をお願いして、これなら完済できると前向きになれました。

おまとめローンが向くケース

- 返済は遅れていないが、毎月の支払いが多くて管理が大変

- 借入件数は多いが、一本化すれば完済までのイメージが持てる

- 年収・勤続年数もあり審査に望みがありそう

- 近いうちに住宅ローンや自動車ローンなどを組みたい

- おまとめ後に完済したカードを解約し、再度借入しない自信がある

おまとめローンのメリット

- おまとめローンを組むメリットを教えてください

-

おまとめローンは、「返済先を1社にまとめたい」「ブラックにはなりたくない」人向けの方法です。

ただし、利息は残るため、任意整理の方が有利になるケースが多いです。

- 返済先が減り管理が楽になる

- 手数料が減る

- 利息が下げられる可能性がある

- 月々の返済額が減る可能性がある

- おまとめローンそのものでは事故情報は登録されない

- 延滞等があれば事故情報の対象になる

- 担保、保証人がついていても問題なし

返済先が1社になり管理が簡単に

- 複数の会社からお金を借りていると

- それぞれの会社ごとに返済日や金額が異なり管理が複雑になる

- 1社でも返済が遅れると延滞になるリスクもある

手数料が1社分で済む

- 会社によっては返済のたびに「振込手数料」や「ATM手数料」がかかる

- 何社もあると、毎月の手数料だけで数千円になることもある

おまとめローンで借金を1社にまとめれば、返済日も月1回だけになり、手数料も最小限に抑えられるのが大きなメリットです。

金利が下がる可能性がある

利息制限法により、借入総額が大きくなると金利の上限が下がります。

100万円以下の金額を数社から18%の利息で借りているよりも、1社から100万円以上借りた方が利息の上限は15%になるため利息は下がります。

| 利息制限法の金利の上限 | |

|---|---|

| 10万円未満の借入 | 20%まで |

| 10万円以上~100万円未満の借入 | 18%まで |

| 100万円以上の借入 | 15%まで |

50万円を3社から借りている場合

- 合計で150万円を借りているが、それぞれが「100万円未満の借入」なので、利息の上限は18%

- おまとめローンで1社から100万円以上をまとめて借りた場合は、上限利率が15%になる

つまり、同じ金額を借りていても、借入先が多いと利息が高くなりやすく、まとめた方が金利が下がる可能性があるということです。

※おまとめローンによってはさらに利率が安い商品もあります。

毎月の返済額が減ることがある

おまとめローンで利率が下がり、さらに返済期間を長めに設定できると、毎月の返済額を抑えられる可能性が高くなります。

- 高い金利+短い返済期間

- 月々の負担が大きい

- 低い金利+長めの返済期間

- 月々の支払いが軽くなる

このように、金利の見直しと返済スケジュールの調整によって、家計への圧迫を和らげる効果が期待できます。

ブラックリストには載らない

債務整理では信用情報機関に事故情報が記載され、ブラックリストに登録されます。

担保や保証人が付いている借金にも対応可能

- 保証人を付けている借金を債務整理をすると保証人に請求が行く

- 担保が付いている借金を債務整理をすると担保物件が差押えされる

これに対して、おまとめローンは保証人や担保が付いている借金をおまとめローンで完済するものです。

おまとめローンのデメリット

- 任意整理と比較しておまとめローンのデメリットを教えてください

-

おまとめローンは審査が厳しいので、希望をしてもおまとめローンが組めないこともあります。

また、おまとめローンを組んで完済した会社から、再度借りてしまう人が多いのもデメリットと言えます。

任意整理は利息が免除される分、毎月の返済額や完済までの期間等、返済が楽になる点では任意整理の方がメリットが大きいです。

- 審査があるのでおまとめローンを組めないことがある

- 完済した業者から再度借りてしまう恐れ

- 利息があるので任意整理と比べ返済額は多い

- 条件の悪いローンを選んでしまう恐れ

- おまとめローンを組んだけど、結局返済ができなくなり債務整理をする人は多い

おまとめローンは、うまく使えば毎月の返済を整理できる便利な方法です。

一方で、「おまとめローンにしたことで、かえって状況が悪化してしまった」という相談も少なくありません。

おまとめローンで後悔しやすい失敗パターン1:審査に通らないことがある

金融機関は申込者の信用情報(これまでの返済履歴や延滞歴など)や、収入の安定性・借入額に対する返済能力をチェックします。

おまとめローンを申し込んだからといって、必ずしも審査に通るとは限りません。

体験談:審査に落ちて任意整理に切り替えたケース

おまとめローンに申し込みましたが、審査に落ちました。仕方なく任意整理を選びましたが、返済額が大きく減ったので結果的には良かったと思います。

失敗パターン2:完済したカードを解約せずに、また使ってしまう

おまとめローンで完済したカードを解約せず、そのまま手元に残しておくことが一番危険です。

カードをそのまま残しておくと、「いつでも使える状態」が続き、気持ちのブレーキがかかりにくくなります。

「緊急時だけ」「今回だけ」と思って使い始めるうちに、気づかないうちに利用額が増え、返済が再び重くなっていきます。

おまとめローンの返済に加えて、カードやローンの支払いも抱えて、おまとめ前より返済負担が大きくなる可能性があります。

任意整理の依頼者の中には「おまとめしたのに、完済したカードで借入をしてしまい、返済ができなくなった」というケースは多いです。

司法書士コメント

おまとめローンを使うのであれば、完済したカードは解約することを強くおすすめします。

任意整理の場合は、任意整理をしたカードは自動で解約になります。

失敗パターン3:任意整理と比べて返済額は多くなる

- おまとめローンは一般的に金利が低めに設定されている

- しかし、任意整理のように将来利息が0%になるわけではない

- 100万円を年15%で借りた場合

- 1年間で15万円の利息を支払う必要がある

- 仮に月額返済は下がっても総返済額は利息分だけ膨らむ

- そのため、返済が長期化すると完済までの負担は増える

任意整理では「元金」だけを分割で返せばよくなるため、最終的に支払う金額はおまとめローンよりも少なくなるケースが多いです。

司法書士コメント

おまとめローンを検討するときは、「毎月いくらになるか」だけでなく、「完済までの期間と総支払額」も比較してください。

それぞれをシミュレーションし、「どちらが家計にとって本当に無理がないか」を数字で確認しておくことが大切です。

失敗パターン4:審査に通ることだけを目的にして、条件の悪いローンを選んでしまう

- 金利が高い

- 手数料や保証料が重い

- 返済期間が非常に長い

といった条件のおまとめローンを選んでしまうと、「実際には負担が軽くなっていない」ケースも少なくありません。

司法書士コメント

「通るならどこでもいい」ではなく、「通ったあとに本当に払っていけるか」を基準にしてください。

そもそも返済額自体が家計に対して重すぎる場合は、任意整理など別の選択肢を検討した方が良い状況かもしれません。

失敗パターン5:おまとめローンで安心してしまい、家計を見直さない

おまとめローンで毎月の返済額が少し下がると、その後の家計見直しや貯蓄づくりを後回しにしてしまう方も多いです。

固定費や無駄な出費を見直さないと、家計の体質が変わらないままになってしまいます。

ギリギリで返済していると、病気・転職・車の故障などの急な出費が重なったときに、一気に返済が回らなくなる可能性があります。

- 足りない分をクレジットカードや新たなローンで補おうとして借金が膨らむ

- おまとめ前より状況が悪化して任意整理せざるを得なくなるケースは少なくない

司法書士コメント

任意整理でもおまとめローンでも、「返済負担を軽くする=ゴール」ではありません。

家計の見直しや、少額でも良いので貯蓄を作っていく意識を持っていただくことが、再出発の鍵になります。

任意整理のメリット

- おまとめローンと比較した任意整理のメリットを教えてください

-

おまとめローンでは利息が低くなる可能性がありますが、0%になることはありません。

任意整理は利息を0%にして、元金だけを3年~5年ほどで支払って完済を目指す手続きです。

任意整理をすると完済までに支払う金額が少なくなり、期間も短くなり、毎月の返済額も少なくできる可能性があります。

利息がかからなくなるので返済総額が減る

- 任意整理をすると、利息はゼロになる可能性がある

- 「元金+利息」を支払うのではなく、借りた元本だけを返済すればよくなる

- 完済までに支払う総額が減り、家計への負担が大きく軽減される

100万円の借金に対して年18%の利息がかかっていた人は、任意整理をすると数十万円以上の利息をカットできる可能性もあります。

月々の支払い額を無理のない範囲に調整できる

- 任意整理では、基本的に3〜5年程度の分割払いで返済する

- 分割期間を長くすれば、毎月の返済額を少なく抑えられる可能性がある

任意整理の分割返済シミュレーション(元金100万円の場合)

| 分割年数 | 回数(目安) | 月々の返済額 |

|---|---|---|

| 3年 | 36回 | 約27,800円 |

| 4年 | 48回 | 約20,800円 |

| 5年 | 60回 | 約16,700円 |

- 毎月の返済金額が下がる可能性がある

- 完済までの返済総額が減る

- 支払った分だけ元金が減るので完済までの期間がはやくなる可能性がある

概算:毎月の返済額 = 残債 ÷ 回数(将来利息カット想定・100円未満は切り上げ)

※概算です。実際の返済額は和解条件・延滞状況・残債内訳などで前後します。

※計算結果は100円未満を繰り上げます。

任意整理については以下の記事でも詳しく解説しています。

保証人や担保は求められない

任意整理では新たな保証人や担保を求められることはありません。

保証人なし、担保なしで任意整理を行うことができます。

任意整理のデメリット

- 任意整理のデメリットを教えてください

-

任意整理の1番のデメリットはブラックリストに登録されることです。

任意整理の事故情報は、一般に契約終了(完済)から概ね5年で削除されます。

ブラックリストに載る

任意整理を行えば信用情報機関にその旨が登録され、いわゆるブラックリストに載ります。

ブラックリストに登録されている間は、お金を借りたりローンを組んだり、クレジットカードを持つことは難しくなります。

体験談:ブラック中は頭金を貯める期間にした

任意整理後はブラックリストの影響でしばらく審査に通らないと聞いたので、その間は住宅ローンの頭金を貯める期間にすることにしました。

ブラックリストについては以下の記事でも詳しく解説しています。

担保や保証人がついていると問題になる

担保がある場合

自宅や車などを担保にしている借金を任意整理すると、貸金業者がその担保を「回収(=売却)」しに来る可能性があります。

任意整理をしたことで、担保にしていた家や車を手放さなければならなくなるリスクがあります。

不動産や自動車については以下の記事でも詳しく解説しています。

保証人がいる場合

借金に保証人がついていると、任意整理をしてもその効力は本人にしか及びません。

その結果、貸金業者は保証人に対して「代わりに払ってください」と請求してくる可能性が高いです。

保証人については以下の記事でも詳しく解説しています。

おまとめローンで完済したら過払い金の有無を確認しよう

- おまとめローンをした後にすることはありますか?

-

長期間にわたり借入をしていた場合や、過去に高い利率で返済していた方は過払い金が発生している可能性があります。

過払い金が戻ってくれば、おまとめローンの返済に充てることもできるので必ず確認すべきです。

過払い金の対象になる条件とは?

- 法律よりも高い利息で取引をしていた場合は「過払い金」が発生する

- 多くの貸金業者は2007年の途中に金利を見直している

- 2007年以前から取引があると過払い金は発生しやすい

- 2008年以降に新たに借り始めた人は

- 取引当初から法律の範囲内の利率であり過払い金が発生しないケースが多い

利息制限法で定められた上限利率(10万円未満20%、10〜100万円18%など)を超えている場合に、過払い金が発生します。

なお、完済後の過払い金請求ではブラックリスト(信用情報機関への事故情報登録)には載らないので、安心して請求できます。

過払い金については以下の記事でも詳しく解説しています。

おまとめローンや任意整理でも返済が難しい場合の対処法

- おまとめローンや任意整理をしても返済ができない場合はどうすればいいですか?

-

おまとめローンや任意整理をしても返済が難しい場合、個人再生や自己破産といった他の債務整理手続きを検討する必要があります。

個人再生なら借金を減額してもらって、減額後の借金を分割で支払っていくことになります。

自己破産では借金は帳消しになるので借金の返済をする必要がなくなります。

参考:個人再生-東京弁護士会

おまとめローンや任意整理をしても返済ができないのであれば、個人再生や自己破産を検討する必要があります。

個人再生とは?

個人再生では借金が減額されて、減額した借金を3年=36回の分割で返済していくことができます。

個人再生で減額される金額の目安

- 借金が1,500万円未満の場合

- 借金額の5分の1

- ただし減額後の金額が100万円未満になる場合は100万円

- 借金が1,500万円以上3,000万円未満の場合

- 一律で300万円

- 借金が3,000万円以上5,000万円未満の場合

- 借金額の10分の1

- 財産がある場合は

- 「減額後の借金」と「自己破産で財産を処分して得られる金額(清算価値)」を比較

- どちらか高い方の金額を、原則3年(最長5年)で分割して返済する

借金の総額が300万円の場合は100万円に減額され、借金の総額が600万円の場合は120万円に減額されます。

しかし、200万円の価値がある車があると、200万円までしか減額されないことになります。

個人再生については以下の記事でも詳しく解説しています。

自己破産とは?

自己破産を行うと借金の支払いを免除してもらえるので、借金の支払いをする必要がなくなります。

ただし、自己破産では一定の財産(不動産や車等、高額な資産)は処分の対象になるため、資産のある方は注意が必要です。

自己破産については以下の記事でも詳しく解説しています。

よくある質問

任意整理とおまとめローン、どっちが有利?どちらを選ぶべき?

毎月の返済を楽にしたいなら任意整理が有利です。一方で、信用情報(いわゆるブラックリスト)に載りたくないならおまとめローンの方が有利です。

おまとめローンの審査に落ちたらどうすればいい?

審査に通らなかった場合で、返済が苦しい状況なら任意整理を検討すべきです。

任意整理をしても難しいくらい借金が厳しい場合は?

収入や資産、家族の状況を踏まえて、個人再生や自己破産といった方法を検討すべきです。

将来、住宅ローンを組みたいと考えている場合は?

ブラックリストに載りたくないならおまとめローンがおすすめです。任意整理を選んだ場合でも、信用情報の登録は一定期間で消えます。

まとめ|任意整理とおまとめローン、どっちが自分に合うか?

「任意整理とおまとめローンのどちらを選ぶべきか?」は、返済額をどこまで減らしたいかと、ブラックリストを許容できるかで変わります。

- 返済額を確実に減らしたい・総額を抑えたい

- 任意整理がおすすめ

- ブラックリストに載らずに返済を続けたい

- おまとめローンがおすすめ

- 延滞や審査の可否、将来の住宅ローンの予定などによって選ぶべき方法は変わる

- どちらも難しいほど状況が厳しい場合は、個人再生や自己破産といった再スタートの選択肢もある

つまり、「返済の軽さ」か「信用情報の維持」か、どちらを優先するかが最大の分かれ道です。

司法書士からのアドバイス

「おまとめローン」と「任意整理」は、一概にどちらが正解と言えないことが多いです。

おまとめローンは審査が通らなければ利用できず、借り換え後に再び借金を重ねてしまう人も少なくありません。

任意整理はブラックリストに登録されるデメリットはあるものの、利息をカットして返済総額を大きく減らせる効果があります。

実務の現場では「おまとめに挑戦したけれど審査落ち→任意整理を選択」というケースも多いのが現実です。

判断に迷う場合は、早めに専門家へ相談してみてください。状況を客観的に整理し、最も生活再建に合った方法を一緒に考えられます。