任意整理・個人再生・自己破産といった手続きを行うと信用情報機関に事故情報が登録され、いわゆるブラックリストに載ります。

この状態では住宅ローン審査の通過は原則として非常に難しくなります。

ただし、ブラックリストには登録期間があり、一定の年数が経過すれば情報は抹消されます。

つまり「債務整理=一生住宅ローンが組めない」というわけではなく、登録期間が過ぎれば再び審査に挑戦できます。

- 債務整理が住宅ローン審査に与える影響

- ブラックリストの影響がなくなるまでの期間

- 家族がブラックのときの扱い

上記の3つのポイントについて、司法書士が分かりやすく解説します。

この記事は「将来、新しくローンを組みたい方」向けの記事です。

「今の持ち家を手放さずに借金を整理したい」「競売を避けたい」という方は、下記の手続き解説ページをご覧ください。

家を守るための「個人再生」や「任意整理」について詳しく解説しています。

センターの概要|全国個人信用情報センター|一般社団法人全国銀行協会

結論|債務整理後いつから住宅ローンを組めるか

住宅ローン審査では、銀行が信用情報(いわゆるブラック情報)を確認します。

事故情報が残っている間は、審査通過はかなり難しくなります。

| 手続きの種類 | 期間の目安 |

| 任意整理 | 完済から最長5年 |

| 個人再生 | 下記のどちらか遅い方 完済から最長5年 手続き開始決定から最長7年間 |

| 自己破産 | 手続き開始決定から最長7年 |

登録が抹消されれば再挑戦が可能で、その際には 年収・勤続年数・返済負担率・頭金などの属性も整えておく必要があります。

ブラックリストの条件や期間については、以下の記事でも詳しく解説しています。

住宅ローンの仮審査はいつ受けるべき?審査に落ちた後の注意点

債務整理中に住宅ローンの仮審査はできる?

仮審査自体はできますが、通りにくい時期に申し込むと、信用情報に「照会(申込)」の記録が残ります。

申し込みは「通る条件が整ってから」行い、仮審査は候補を絞って進めるのが安全です。

住宅ローン審査に落ちた履歴は残る?

「審査に落ちた」という結果そのものが信用情報に残るわけではありません。

ただし、住宅ローンに申し込むと、信用情報機関には「照会(申込)」の記録が一定期間残ります。

そのため、短期間に複数の金融機関へ申し込むと、資金繰りが厳しい印象を与えやすく、審査で不利になることがあります。

ブラックリスト終了後の住宅ローン審査

信用情報から事故情報が消えれば、原則として審査への影響はなくなります。

ただし、住宅ローン審査は信用情報以外にも以下のような点を総合的に判断します。

- 収入状況(安定性や金額)

- 返済負担率(年収に対する年間返済額の割合)

- 他社での借入残高や返済状況

- 頭金の有無や金額

- 勤続年数など属性情報

- 過去の申込履歴(短期間に複数申込むと不利)

ローン審査を受ける際は、これらの要素を整えておく必要があります。

ブラック明けの準備3ステップ

頭金があるほど借入額が減り、返済負担率が下がって審査で有利になりやすいです。

一般的に「勤続1年以上」を申込条件とする金融機関が多く、転職直後は審査が不利になりやすいです。

仮審査を短期間に何社も申し込むと、資金繰りが厳しいと判断されやすくなります。

申し込み前に開示請求を行い、事故情報が残っていないか・照会履歴が増えすぎていないかを確認しましょう。

体験談:ブラック中は頭金づくりに専念

30代 男性

30代 男性任意整理依頼時に司法書士から「ブラックリストは完済から5年」と聞き新規ローンを控えることに。将来の住宅ローンへ向けた頭金づくりの期間にします。

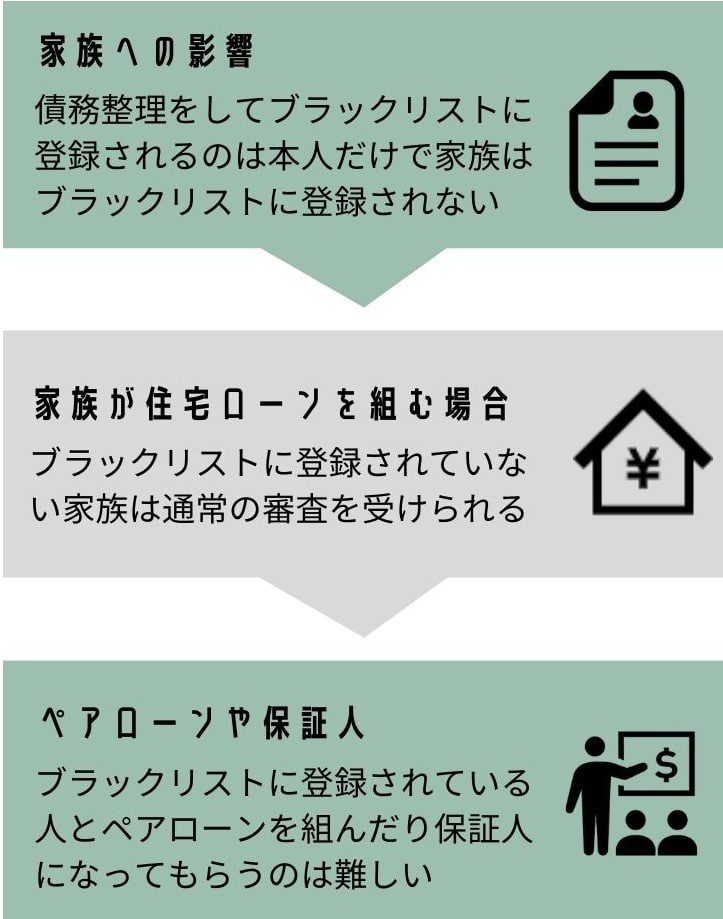

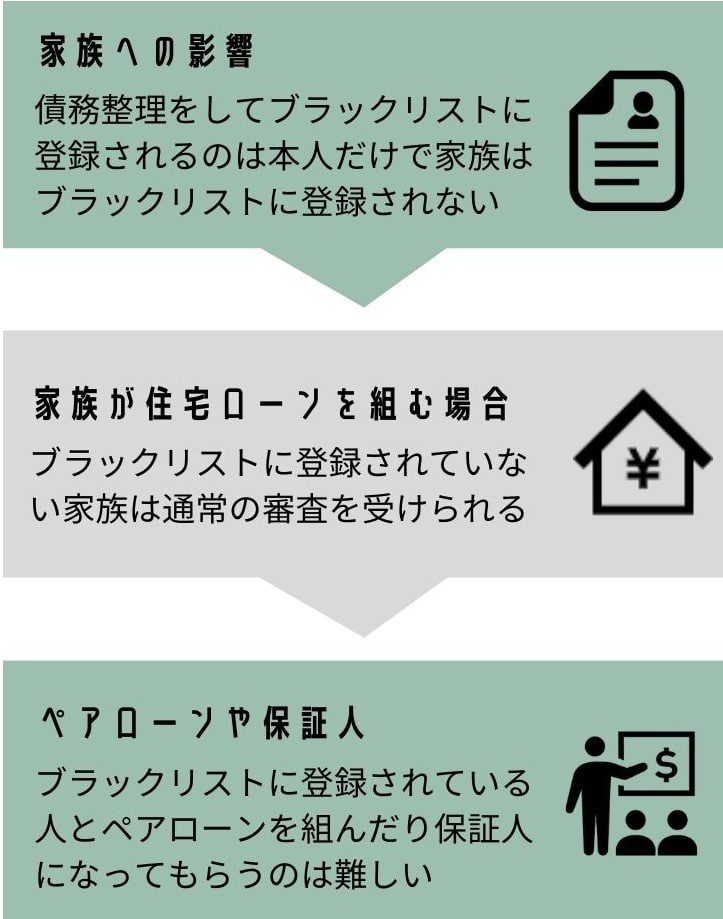

家族のブラックリスト登録は住宅ローン審査に影響するか

- 家族がブラックリストに登録されている場合、住宅ローンを申し込むのに影響はありますか?

-

ブラックリストに登録されていない人が単独で住宅ローンを組む場合は、家族は審査の対象にならないので影響はありません。

ブラックリストに登録されている人とペアローンを組んだり、家族が保証人になる場合は審査にとおるのは難しいでしょう。

住宅ローンでは、申込者本人だけでなく ペアローンや連帯債務者・保証人になる家族も審査対象になります。

そのため、家族がブラックリストに登録されていると、契約の仕方によっては審査に通りにくくなります。

単独で住宅ローンを申し込む場合

- 審査対象は申込者本人のみ

- 家族がブラックでも影響なし

申し込む本人がブラックリストに登録されていなければ、家族がブラックリスト登録されていても影響はありません。

ペアローン・連帯債務・保証人として家族が関わる場合

- 家族も信用情報をチェックされる

- 家族がブラックなら審査通過は難しい

ペアローンを組む人や連帯債務者、保証人も審査対象になるので、ブラックリストに登録されていると、審査にとおるのは難しいです。

ケース別比較

ケース1:単独申込

- Aさん(本人):ブラック登録なし

- Bさん(家族):ブラック登録あり

- 結果:Aさんのみが審査対象

- Bさんがブラックでも問題なし

ケース2:ペアローン

- Aさん(本人):ブラック登録なし

- Bさん(家族):ブラック登録あり

- 結果:Bさんも審査対象

- Bさんがブラックだと審査通過は難しい

債務整理せずに住宅ローンは組むべき?判断基準とリスク

- 債務整理をしないで住宅ローンを組んだ方がいいのでしょうか?

-

問題なく支払いがでているのであれば、債務整理をする必要はありません。

支払いが難しいのであれば、まずは債務整理をして完済後にブラックリストの影響がなくなってから、住宅ローンを組むという方法もあります。

住宅ローンを組みたい一心で債務整理を避ける人もいます。

しかし、住宅ローンの審査では他社での借入状況も重要視されるため、借金を抱えたままではそもそも審査に通りづらくなります。

返済が難しい場合

返済が難しい状態なら早めに債務整理をして完済を目指し、信用情報が回復するまで頭金を貯める方法を検討するのも一つの手です。

- 返済が厳しいなら早めに債務整理をして完済を目指す

- 完済後、信用情報が回復するまでの数年間で頭金を貯める

- ブラックリストが消えたタイミングで住宅ローンに再挑戦

住宅ローン審査に落ちたことで相談に来た事例

借金を抱えたまま住宅ローンに挑戦しましたが審査に落ちました。でも審査に落ちたことがきっかけで債務整理をする踏ん切りがつきました。

どの債務整理が最適かについては、以下の記事で詳しく解説しています。

よくある質問

債務整理以外でもブラックリストに登録されることはありますか?

返済を滞納すると信用情報に事故情報が登録されます。

特にスマートフォンの本体代金には注意が必要です。

スマホの端末代を分割払いで契約している場合、携帯料金を滞納すると「ローンの滞納」として扱われ、ブラックリストに登録されます。

債務整理前に借りた住宅ローンはどうなりますか?

すでに借りている住宅ローンは、債務整理の対象にしなければそのまま返済を続けられます。

ただし債務整理の対象に含めると住宅ローン契約に影響が出る場合があります。

債務整理後に住宅ローンの借り換えはできますか?

ブラックリスト登録中は借り換えも難しいです。情報が抹消されてからであれば通常の審査を受けられます。

登録期間が終わったかどうかを確認する方法はありますか?

CIC・JICC・全銀協(KSC)に情報開示を請求すれば、自分の信用情報を確認できます。住宅ローン申込前にチェックするのがおすすめです。

まとめ

- 債務整理後はブラックリスト登録により、住宅ローン審査が厳しくなる

- 家族がブラックリストの場合

- 単独申し込みなら影響はない

- ペアローンや連帯債務は難しい

- ブラックリストが消えれば通常審査を受けられるが、収入など総合判断される

債務整理をしなくても借金があるというだけで、住宅ローンを組むのは難しくなります。

特に毎月利息だけを返済しているような返済が厳しい状態では住宅ローンを組めるかというと、非常に厳しいでしょう。

司法書士からのアドバイス

債務整理をすると、一定期間は住宅ローンの審査が難しくなりますが、「一生ローンが組めない」という意味ではありません。

信用情報の登録期間が終われば、再び審査に挑戦できるチャンスはあります。

返済が苦しい場合は、まず借金を債務整理して完済し、その後に住宅ローンへ再挑戦する方法がおすすめです。

「借金整理」と「マイホーム購入」は矛盾するものではなく、計画的に順番を踏めば両立できる目標です。